米国株式のインデックス投資を行うにおいて、長期で保有する場合は米国上場のS&P500、ダウ平均株価ETFを買うのが一番だ。

海外上場のETFは、取引手数料は国内のETFや投資信託と比べ割高だ。しかし、信託報酬にあたる経費率が圧倒的に低いため、長期で保有すれば保有するほど、ランニングコストの低さが複利効果として効いてくる。

私の米国株式投資の目的は、子供の将来の学費や万一の備え等に対応するため、基本的には短期での売却を想定していない。そのため、現行のインデックス投資において、運用コストが最も低い海外上場のETFは投資手段として最適と考えている。

金融庁はつみたてNISAで長期投資を後押しも・・・

こうした個人投資家の動きを後押しするため、金融庁は2018年につみたてNISAを開始する。従前のNISAに比べ、年間の投資上限は引き下げられるが、非課税期間が5年から20年と長期間になる。

長期投資に関心のある人なら既にNISA口座をつみたてNISAに切り替えた人も多いだろう。ここで、つみたてNISAの基本的な条件を以下におさらいしておこう。

■つみたてNISAの基本的な条件(インデックス物)

- 非課税投資枠:年間40万円、非課税保有期間20年

- 投資対象:公募投信・ETF

- 信託報酬上限(公募投信・インデックス物):国内資産0.5%以下、海外資産0.75%以下

- 経費率上限(ETF):0.25%以下

- 投資信託のその他の条件:分配頻度が毎月でない、株式を含む等

これ以外にもアクティブファンドは別途条件があるが非常に厳しい。投資対象と認められている商品群では、よくある手数料が馬鹿高く毎月分配型で基準価格が殆ど上がっていないゴミファンドは一掃されている。

証券会社としては儲からないだろうが、海外ではこういった厳しい条件に合致する商品は沢山ある。日本でもこういった商品がもっと当たり前になって欲しいものだ。

しょうもない規制で海外ETFを買わせる気がないなら最初から対象にするなよ

このつみたてNISAの開始当初の対象商品は、概ね投資信託のみとなっている。

というのも、金融庁のリリースでは国内外のETFも条件を満たせばつみたてNISAの対象となるが、ETFの場合以下の3つの条件が投資対象化を妨げている。

- 累積投資契約に基づく定期かつ継続的な買付け(積立投資)であること

- 最低取引単位1,000円以下

- 金融庁に届け出が行われていること

米株を嗜む人ならすぐに分かるが、まず1口の取引単位が1,000円(10ドル)以下のETFは殆ど存在しない。なぜ、こんな条件が?と最初は目を疑ったが、これはいわゆるるいとうを前提としているためだ。

るいとう(累積投資)とは、投資家が小口ずつ対象の銘柄を買い付けできるようにする積立投資契約。

市場と投資家の間に証券会社が間に入り、投資家は証券会社から1株に満たない金額で小口購入することが可能になる。ただし、このるいとうの対象銘柄は、ほとんど証券会社が国内ものを対象銘柄としており、海外上場銘柄はほぼない。

しかも、ある証券会社が将来的に海外ETFを対象としても、そのETFは金融庁に届け出(笑)をされている必要がある。米国上場のメジャーETFプロパイダーが日本の一制度のためにそんなことをわざわさするだろうか。いや、無い。

金融庁の届け出業者のリストが掲載されているが、見事に国内資本のアセマネばかりが並んでいる。内輪ばかりでホントにお寒い。

上記に挙げられる条件が障害となり、海外ETFは投資対象として今後つみたてNISAで日の目をみることは無さそうだ。

金融庁は中途半端な対応ばかり止めてくれ

金融庁の定義では、つみたて投資とは証券会社の積立システムを使わないとできないことらしい。

投資にリテラシーのある人なら、わざわざ投信の積立買い付けや、るいとう等を使わなくても自分で積立投資のコントロールができる。そもそも年に1度40万円購入しても、20年間購入し続ければそれは立派な積立投資だろう。なぜ小口投資にこだわるのか。

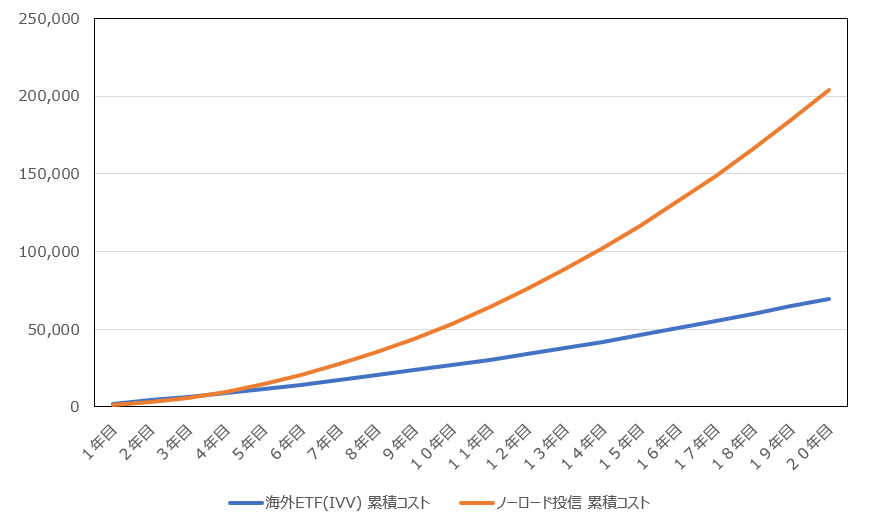

国内の投資信託は、まだまだ手数料水準が高い。例えば、国内のノーロード投信と海外ETF(IVV)を毎年40万円ずつ購入すると、以下のようなシミュレーションになる。

信託報酬については、ETFはIVV(0.04%)で買い付け手数料も考慮、ノーロード投信は0.243%で計算。

長期で見れば、国内の投信はまだまだコストが高く、海外ETFを長期で保有する方が圧倒的に得だ。

金融庁は海外の現状等と比較して、金融業界に対して声高に顧客本位の仕事に努めるよう主張しているが、国内アセマネ会社への配慮か何かしらないが、つみたてNISAの制度設計は非常に中途半端だ。

海外のアセマネ会社は、もっと厳しい環境でしのぎを削っている。一投資家として常々思うが、金融庁自身もこうした意味のない規制やルールを設けず、身を切る覚悟で制度作りを行っていただきたいものだ。