米国株式のセクター動向は、中長期で米国株式を投資する際に注目しておきたい観点の一つです。

米国株式当で超有名なジェレミー・シーゲル教授の「株式投資の未来」では、セクター別の長期リターンとして、以下のような試算が行われています。

1957年~2003年のセクター別年率換算リターン

- ヘルスケア:14.19%

- 生活必需品:13.36%

- 情報技術:11.39%

- エネルギー:11.32%

- S&P500:11.18%

- 一般消費財サービス:11.09%

- 金融:10.58%

- 資本財サービス:10.22%

- 電気通信サービス:9.63%

- 公益事業:9.52%

- 素材:8.18%

米国株式のブログ等ではこのデータがよく用いられています。

勿論、過去の実績が未来も同様の結果をもたらす訳がありませんが、大きな構造変化が生じない限りにおいては、今後も同じような結果となる可能性があります。

つまり、ヘルスケアや生活必需品等のセクターに投資する方が単なるS&P500に投資するよりも高いリターンが得られるということです。

私も自己資金での投資開始の初期において、VDC(バンガード米国生活必需品セクターETF)といった上記試算での上位セクターのETFを購入しました。

しかし、最近の米国株式セクターの動向は、こういった投資を正当化できるような内容、つまり、過去と同等の傾向となっているのでしょうか。

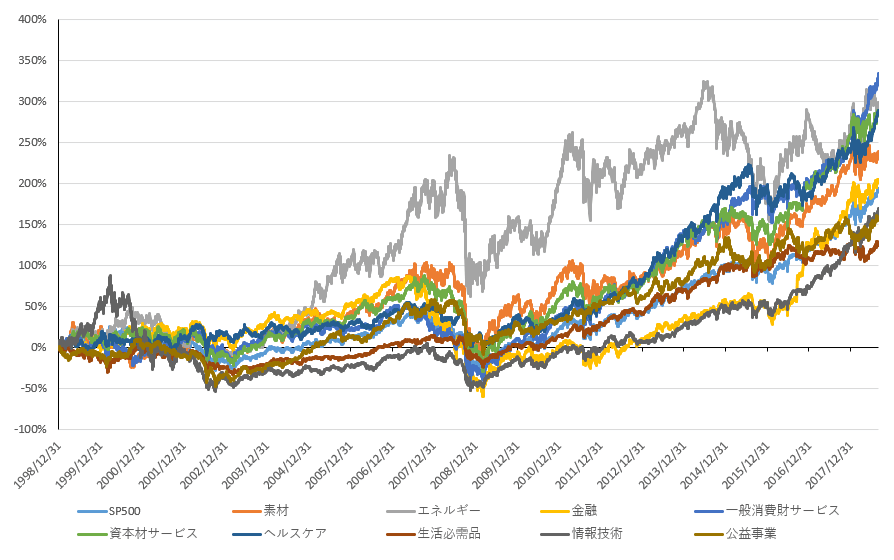

SPDRのETFの価格・分配金のデータを用いて試算を行ってみました。

●試算前提●

- Yahoo Finaceによる1998/1 ~2018/8までの日次データを参照

- 分配金の処理は、その時点のETF価格で購入できる口数分を即時購入(端数あり)

- 電気通信サービスのみETFの設定が遅いため、当該セクターを除く

Contents

セクター別リターンのチャート

| 順位 | セクター名称 | 年率換算リターン |

| 1 | 一般消費財サービス | 7.74% |

| 2 | エネルギー | 7.23% |

| 3 | ヘルスケア | 7.15% |

| 4 | 資本財サービス | 7.11% |

| 5 | 素材 | 6.33% |

| 6 | 金融 | 5.78% |

| 7 | S&P500 | 5.62% |

| 8 | 情報技術 | 5.15% |

| 9 | 公益事業 | 4.89% |

| 10 | 生活必需品 | 4.18% |

少なくとも近年は生活必需品セクターへの投資は間違いだった

上のチャートは配当再投資の効果も含んで計算しています。

私の米国株式ポジションのうち、VDC(バンガード生活必需品セクターETF)がやたら他のETFと比べてリターンが低い理由がよくわかりました。

勿論あくまでも結果論に過ぎませんが、生活必需品セクターは、近年の相場では最も冴えないセクターであり、最も投資すべきではないセクターでした。

シーゲル教授の長期リターンの試算はとても意味がある一方で、日々・経済や金融市場の構造が変化する中で、その結果が今後の投資に対する有効性をいつまでも持つとは限りません。

足元の生活必需品の動きは、まさしく過去の実績が今後のリターンの良さを保証する訳ではない典型的な例と言えます。

ちなみに、この長期間で明確に足を引っ張った銘柄はコカ・コーラです。

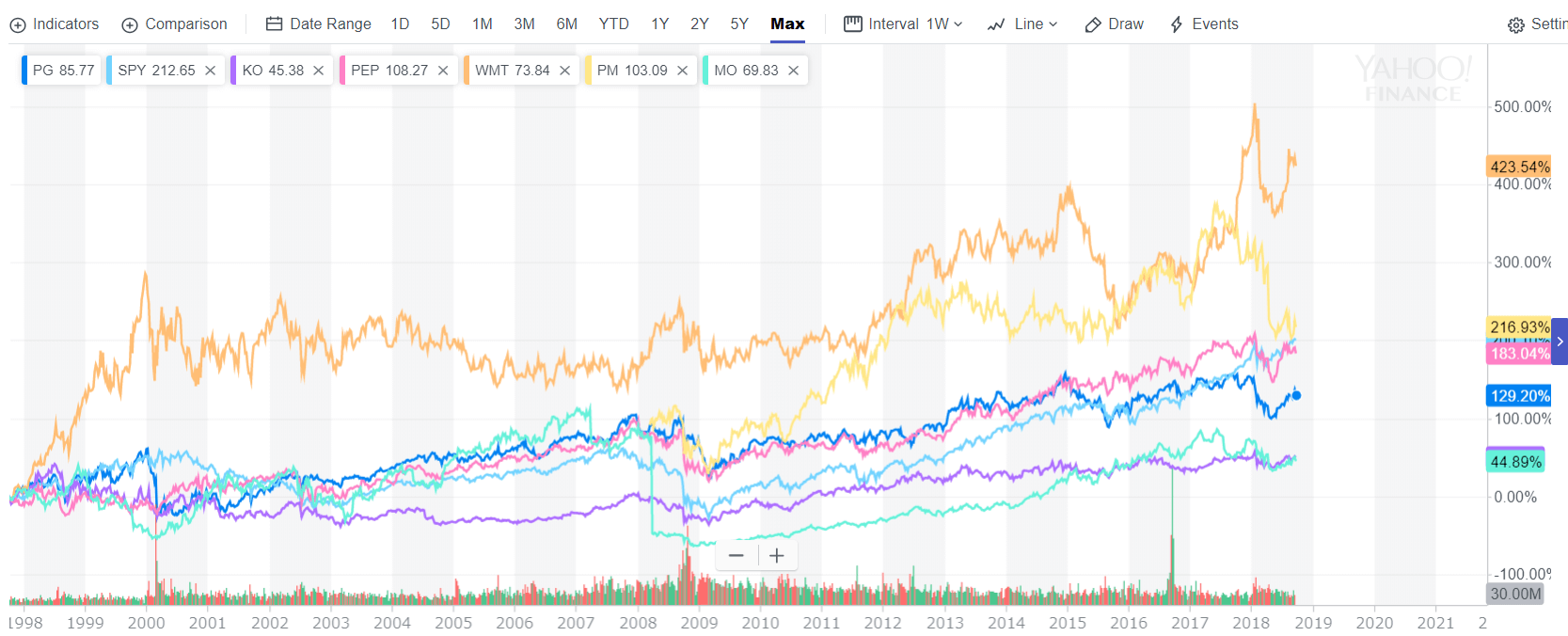

主要生活必需品セクター構成銘柄とS&P500(1988年以降)

凡例:ウォルマート(オレンジ)、フィリップ・モリス(黄色)、S&P500(水色)、ペプシコ(ピンク)、P&G(青色)、コカ・コーラ(紫色)、アルトリアグループ(薄緑)

コカ・コーラは世界中で商品が消費されていますが、それでも近年の消費者の健康志向には抗えなず、主力の炭酸飲料事業の先行きは暗いです。

なお、もう一つ底這いチャートになっているたばこ大手のアルトリアグループは2008年にフィリップモリスをスピンアウトしているので、この期間では同一基準での比較はできません。

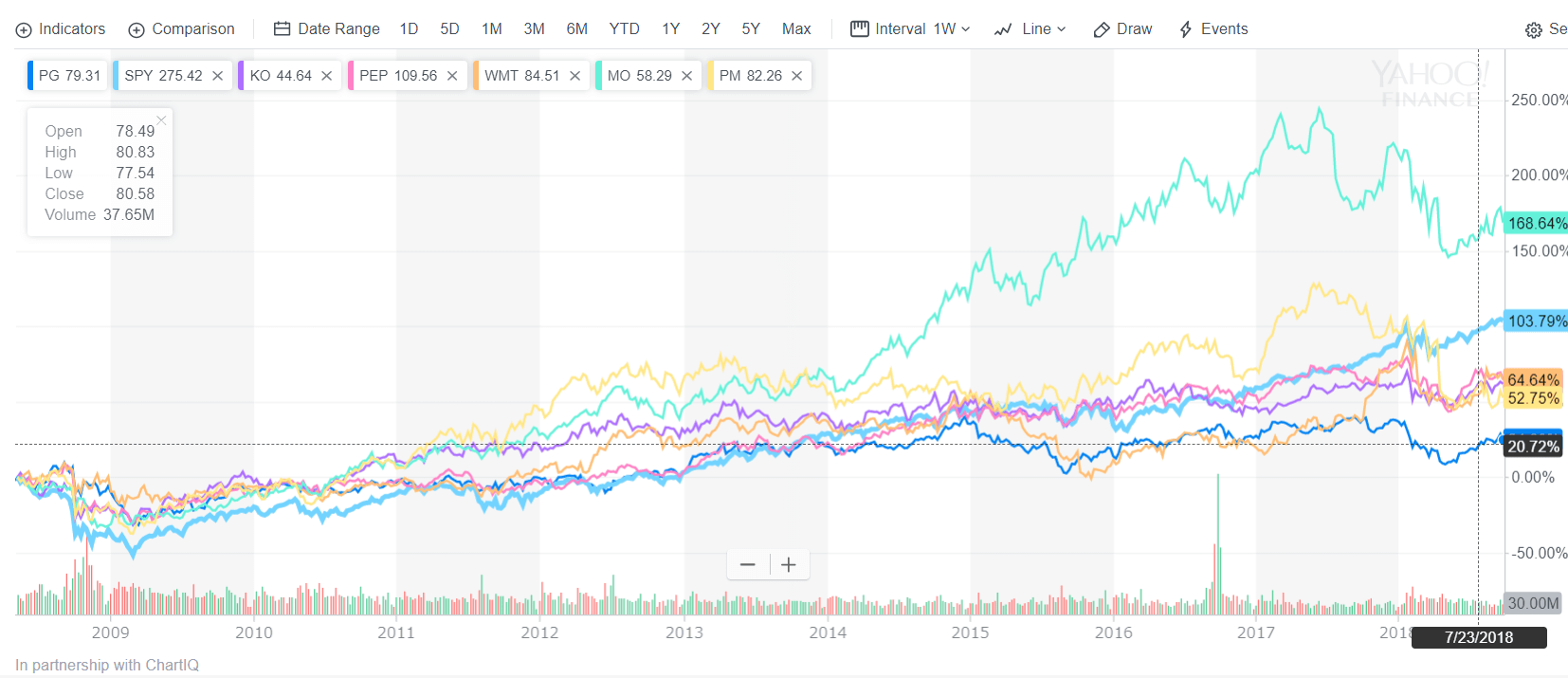

ただし、以下の2008年以降のチャートでは、アルトリアグループのアウトパフォーム度合は突出しています。

主要生活必需品セクター構成銘柄とS&P500(2008年以降)

凡例:ウォルマート(オレンジ)、フィリップ・モリス(黄色)、S&P500(水色)、ペプシコ(ピンク)、P&G(青色)、コカ・コーラ(紫色)、アルトリアグループ(薄緑)

金利の上昇局面では高配当株式はアウトパフォームしづらい

一般的に、金利上昇局面ではインカム投資として債券対比の投資妙味が薄れることから、高配当株式はパフォーマンスが出づらいと言われています。

そのため、2016年以降のような米国が金融引き締めに向かう局面では、コカ・コーラやアルトリアグループ、フィリップ・モリス等の高配当株式が多い生活必需品は、好景気の中でも相対的に劣後しやすいセクターでした。

また、生活必需品は、その商品特性からインフレによる物価上昇を商品価格に転嫁しづらく、インフレ局面下での収益増が相対的に緩やかです。

こういった観点からも、生活必需品はアンダーパフォームする素地が揃っていたと言えます。

でも、今後の生活必需品セクターは買い時?

今劣後しているならば、景気後退局面では買い時という見方

生活必需品セクターは、少なくともこの1998~2018の間におけるパフォーマンスはぶっちぎりで劣後。VDC等の色物ETFを買うくらいなら、S&P500を購入する方がマシでした。

ただ、逆張り的に考えると、今後は生活必需品セクターへの投資がうまくいく可能性もあります。

リーマンショック以降、景気回復局面が10年続いています。つまり、景気循環の考え方に基づくと、今後5年以内には景気後退に転じてもおかしくありません。

このような景気後退局面では、景気循環の影響を受けにくく、収益の安定している生活必需品等のディフェンシブセクターへのシフトが妥当という見方もできます。

素直にヘルスケアを選べば良いと思う

ただ、相対的にディフェンシブ寄りなセクターで優秀なものが別にあります。

シーゲル教授の試算でトップに位置し、私の1998年以降の試算でも上位3セクターに含まれているヘルスケアセクターです。

別に投資対象が縛られている訳ではありません。

「今は好景気だからまだ評価されていないだけ」、「下落局面では生活必需品が買われる」のは確かでしょうが、逆に目先1~2年で景気後退に入らなければ、更にパフォーマンスの劣後は続きます。

- いつ景気後退入りするのか?

- どれくらい生活必需品セクターが買われるのか?

なんてものは誰にも分かりません。であれば、相対的に長期リターンの優れているヘルスケアセクターへの投資の方が合理的と考えられます。

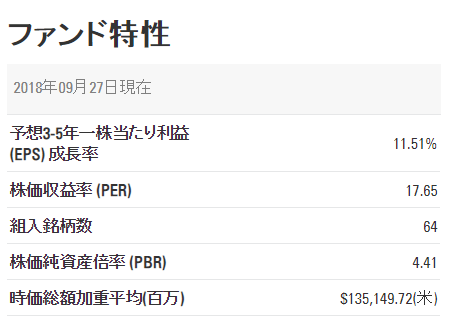

少なくとも足元のバリュエーションや増益見通では、ヘルスケアの優位性は明確となっています。

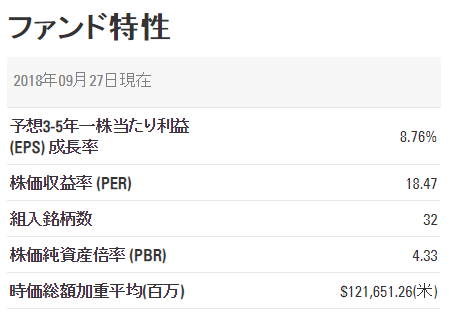

SPDR ヘルスケアセクターETFとSPDR生活必需品ETFの特性(9/27)

私が投資を始めた頃、シーゲル教授の書籍を読んで、何も考えずに生活必需品セクターに投資しました。

しかし、こういう試算を行うと、今では失敗だったかなと、思う度合が強くなっています。