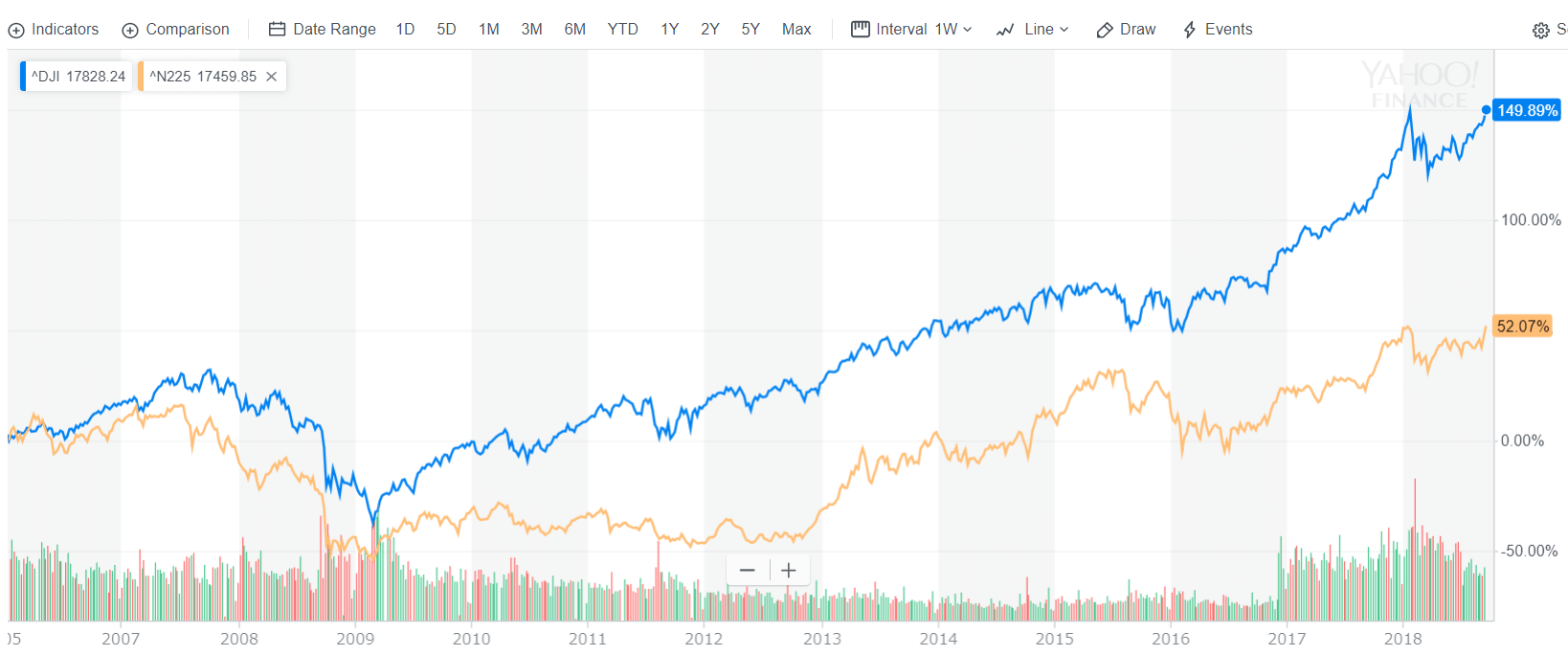

私は2014年5月からDCの記録を取り始め、2016年末から本格的に株式や投信の運用を始めました。なお、2018年9月までの運用状況は以下の通り。

米国株式・投信・DCを含めた資産残高は大よそ290万円ほど、これらは全て中長期の運用を目的としており、今はほぼ全ての資金を米国株式及び新興国株式に振り向けています。

Contents

当方の投資ポリシー

現在の投資スタンスとしては、手元の現金の一部を借入を利用して不動産に投資し、キャッシュポイントを増やしつつ、会社員等の収入で得られた資金の一部を中長期投資として、米国株式に投資する方針です。

資産と銘柄の選択について

なお、債券などの安全性資産は現時点では一切保有しません。中長期での投資を前提とした場合、リスクは均されます。

30代前半という年齢を踏まえても喫緊に現金化する予定はなく、リスクは相応に取れるため株式に投資する方が合理的と判断しています。

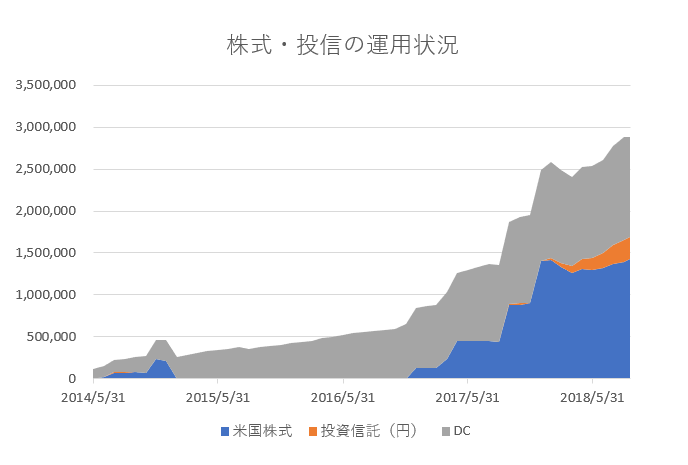

また、日本株には投資しません。

ダウ平均株価(青)と日経平均株価(黄色)ですが、リーマン後に同程度下落した後の上昇率を確認すると、米国株式は+150%の一方で日本株は+50%程度と、収益率には10年で3倍近い差が開いており、日本株と米国株では成長性が全く異なります。

中長期で考えるのであれば、米国株一択となります。また、どうしても一国集中のリスクを避けたいのであれば、分散投資としては豪州株やカナダ株が案外良いです。

文末にリンクを張っていますが、分散投資で日本株・米国株50%のポートフォリオは、一番やってはいけない選択肢と考えています。

もっとも、米国株式が崩れる時には、その他先進国の株式も99%崩れます。あまり国別に分散する効果はないと考えて良いでしょう。

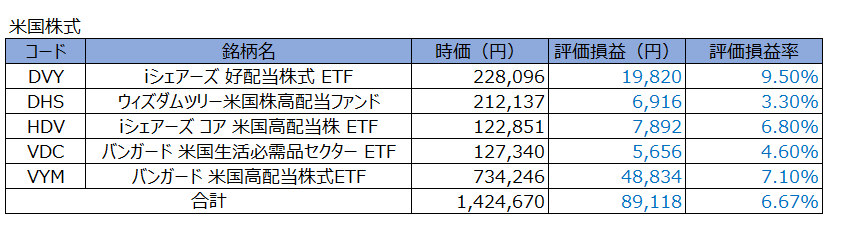

保有米国株式 142万円(+6.67%)

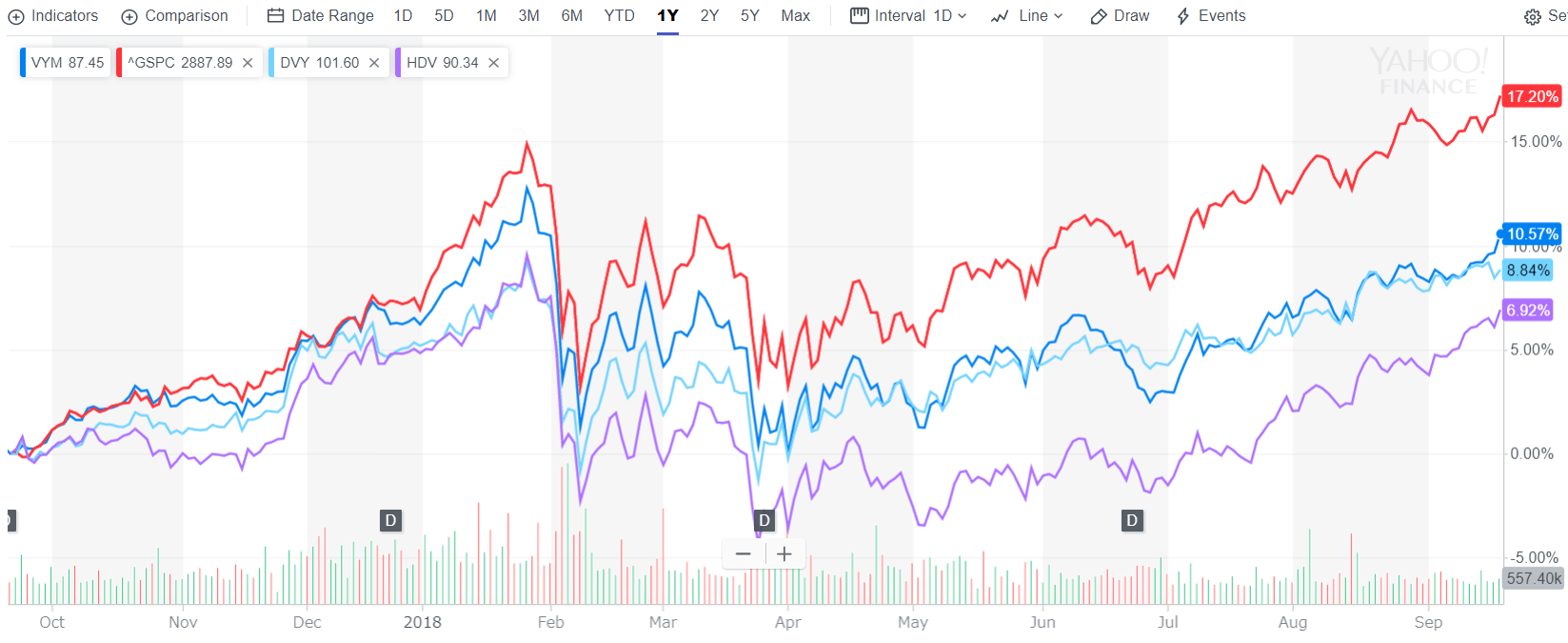

米国株式の投資は主にETFによるインデックス投資を行っています。足元の相場上昇で全てのETFがプラス収益を確保。

最も時価の大きなバンガード米国高配当株式ETF(以下VYM)も、高配当銘柄中心に割に好調に上昇しており、米国株式ポートフォリオの時価の押し上げに寄与しています。

VYMは高配当株式を中心としたETFにも拘わらず、よくあるディフェンシブセクター中心のファンドではないため、テック等もそれなりに含まれており、セクターバランスが取れています。

一般的に金利上昇局面でディフェンシブ系の高配当株式は打たれやすいですが、バンガード米国高配当株式は金融の組入れが多く、金利上昇局面にも相応に強い。

この1年の上昇を確認しても、高配当株式の中ではSP500(赤線)の上昇にもそれなりに追随てきた方かな・・・?

特に最近は米国の長期金利が3%台に載せていることもあり、金融業の高配当株式も推移が底堅いです。

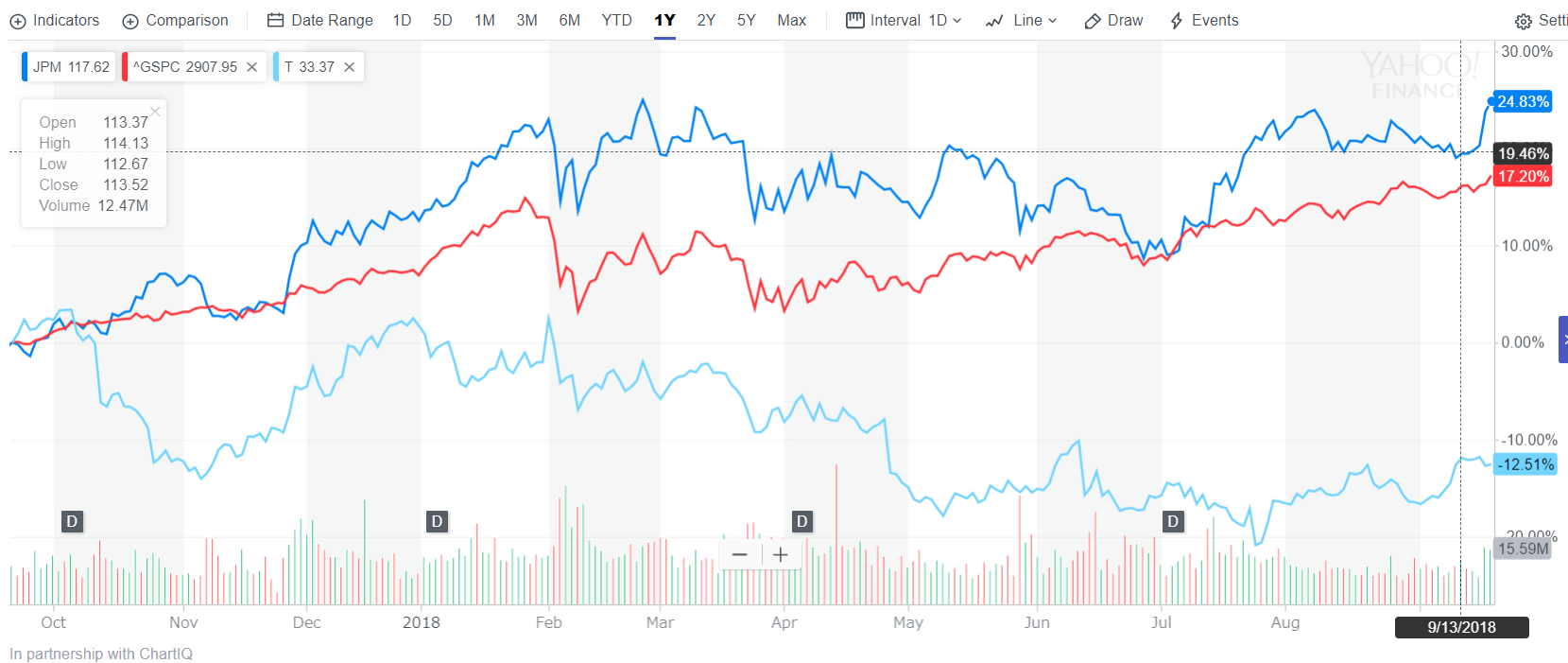

VYMで組入れの多いJP Morgan(青)とAT&T(水色)を比べると一目瞭然ですね。

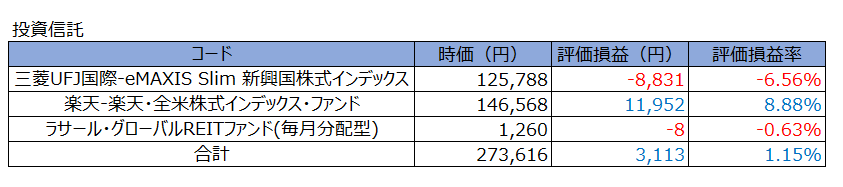

投資信託:27万円 (+ 1.15%)

投資信託は、主に積み立てNISAで行っている分ですが、こちらの数字もGood!

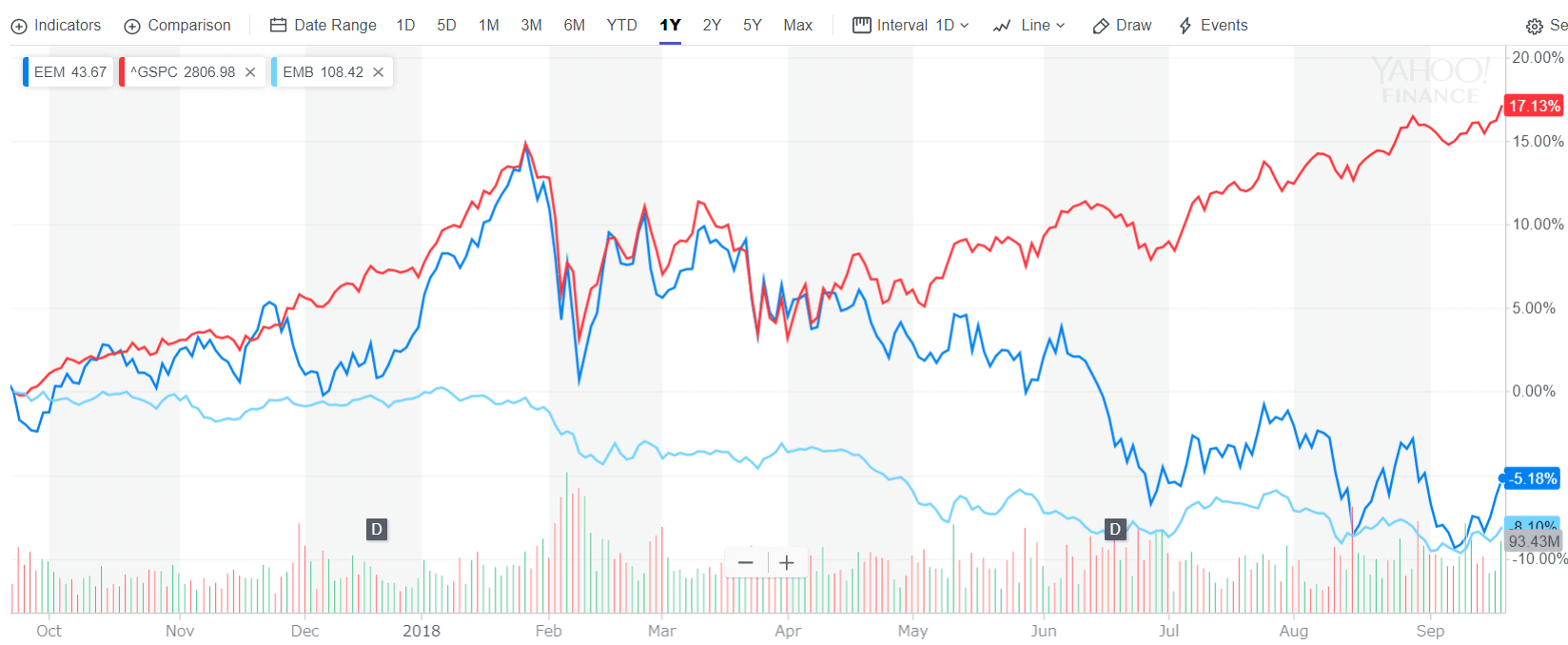

米国株のみね・・・。配分比率は新興国株式50%、米国株式50%で行っていますが、米中貿易摩擦やトルコショック等、新興国の悪いニュースが続いたこともあり、短期間で中々悪い数字となっています。

まぁ、米国株式が良すぎるという方が正しいのかもしれません。MSCI エマージング(青)と新興国債券の代表的指数であるEMBI(水色)を並べていますが、綺麗にやられています。

ちなみに、小額でREITが含まれていますが、これは楽天証券のキャンペーンで只で貰った投信なので、ずっと放置しています。

毎月分配型は複利効果を蝕みますので、少なくとも投信を生活資金の充て等にしない限りは、こういった高頻度で分配される投信は絶対に買ってはいけません。

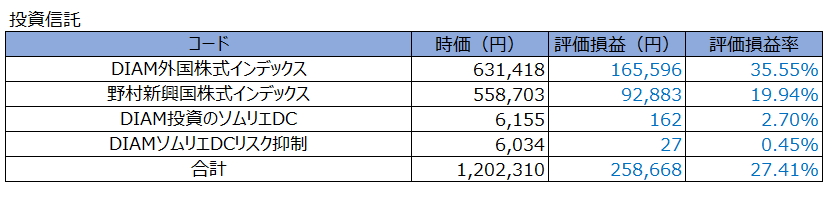

DC年金 120万円(+27.41%)

DC年金が最も長期に積立を行っていますが、全てプラスリターンとなっています。

あくまでも過去のリターンを踏まえて積立NISA同様に新興国株式を50%入れていますが、足元では冴えない状況です。

ちなみに、DCによくある商品ラインナップとして、MSCI Worldにトラックする外国株式インデックス投信が大抵の会社にはあるでしょうが、私は本音ではこのDIAM外国株式インデックス投信に投資したくはありません。

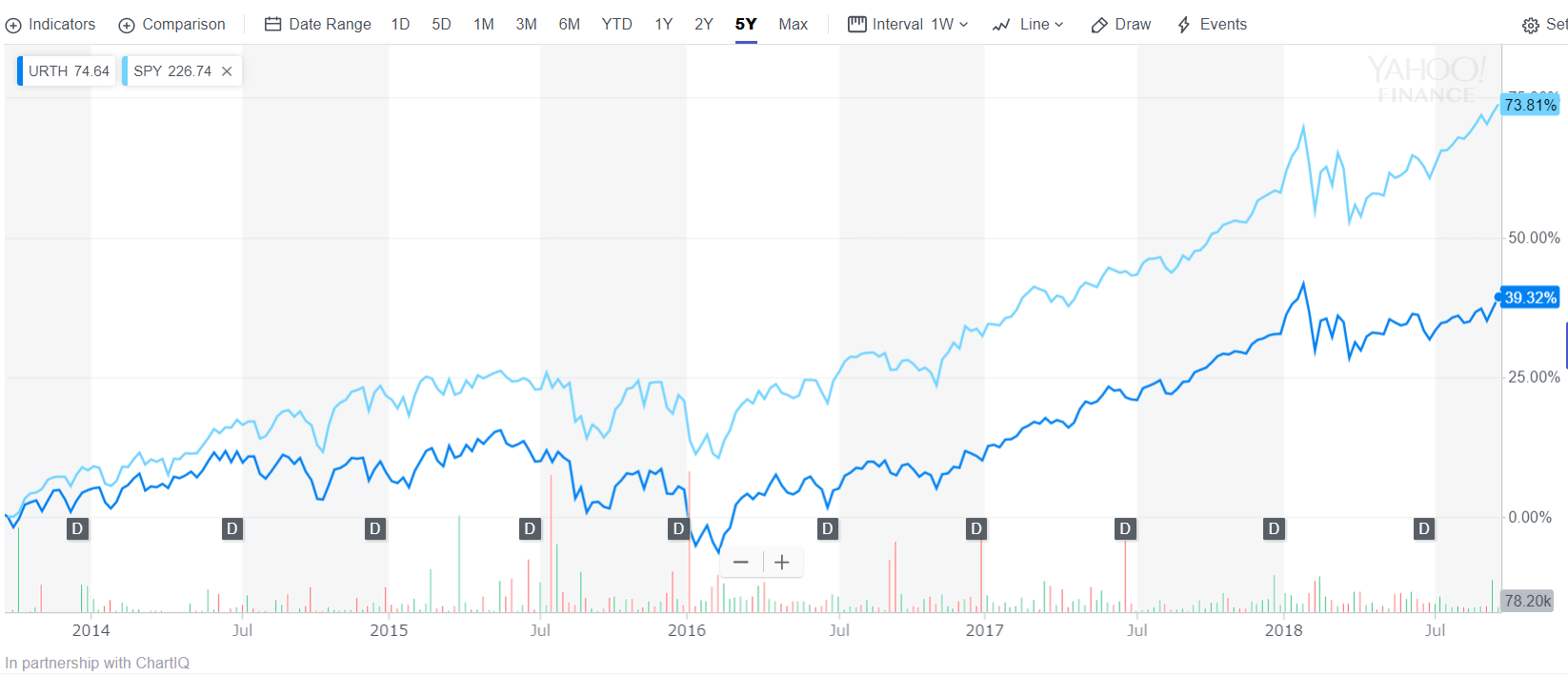

これは足元5年程度でS&P500(水色)とMSCI World(青)のETFに投資した場合の収益率の推移です。

結局米国株式が最もアウトパフォームしますので、米国株式が6割程度しか含まれていないMSCI Worldでは米国株式のみのETFには必ず劣後します。

DCの商品ラインナップで、自社の制度に米国株式のみの投信がある方は、ぜひともMSCI Worldのインデックス投信から切り替えることをお勧めします。

ちなみに、私のDCのポートフォリオには、ソムリエというファンドが2つ含まれていますが、これは資金配分設定を間違えてしまい一度買付されてしまいました。

相場の上昇で投資状況も順調。引き続き積み増し継続

相場が持ち直してきており、ポートフォリオは堅調な数字を維持しています。やや高値警戒感はありますが、引き続き積み増しを継続予定です。

金利上昇局面のETF選びを検証してみました

利上げ局面で高配当株投資するなら、金利上昇に強い米国株式ETFを買いなさい

利上げ局面で高配当株投資するなら、金利上昇に強い米国株式ETFを買いなさい米国株の分散投資として投資すべき国は?