かの著名投資家ウォーレン・バフェットは、中長期運用で誰でも気軽に投資できて、富裕になれる方法としてインデックスファンドを買ってひたすら保有し続けることを薦めています。

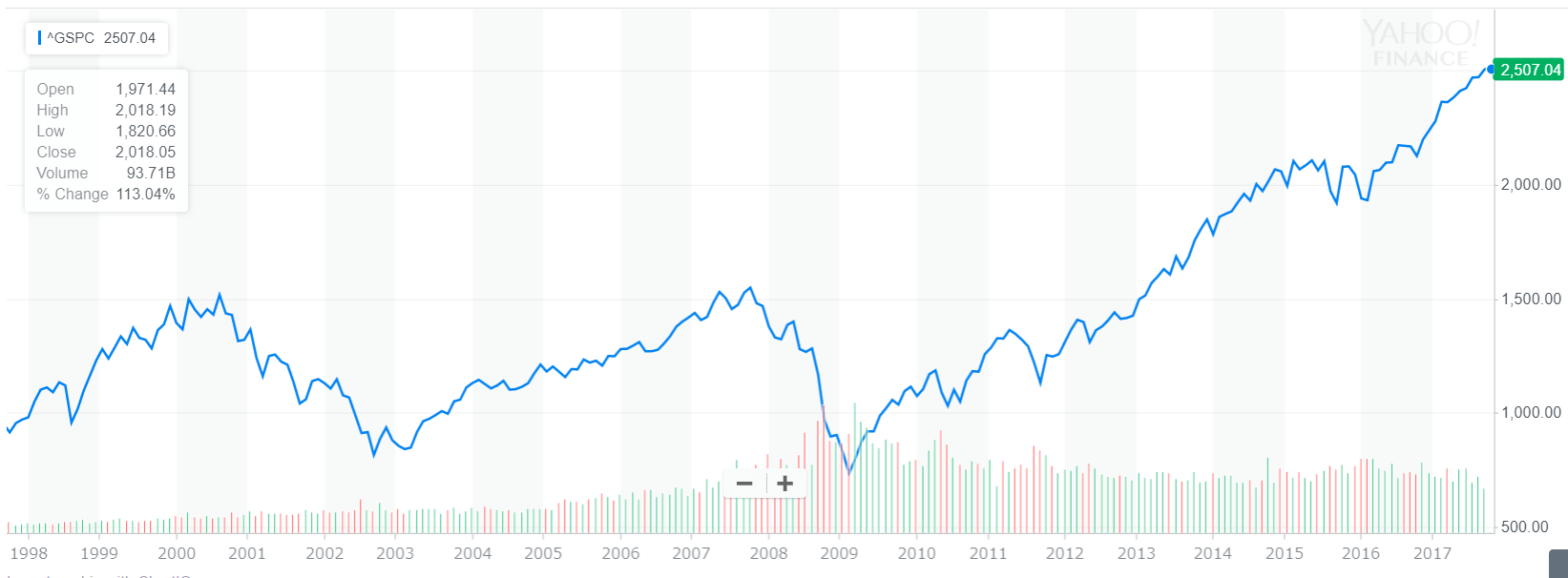

例えば、どんなに投資おんちの初心者でも、アメリカのS&P500指数を対象にしたETFを買って中長期で保有するだけで、時間はかかりますが経済成長・インフレに伴うETFの価格上昇でほぼ確実に勝つことができるでしょう。

上下に触れつつも力強く上昇する米国株

ただ、S&P500のETFを買うだけと言っても、実はS&P500を対象としたETFは日本国内だけでも複数あり、米国上場も含めると更に沢山あります。国内の投資家が購入できるものだけでも以下の通り。

国内上場

- 1557 SPDR S&P500 ETF -Statestreet

- 1547 上場インデックスファンド米国株式(S&P500) – 日興アセットマネジメント

米国上場

- SPY SPDR S&P500 ETF – Statestreet

- IVV iShares Core S&P500 – BlackRock

- VOO Vangard S&P500 ETF – Vangard

どんだけあるのよという感じですね。現在では売買手数料などを踏まえると、取得金額の観点では国内上場のETFの方が有利かもしれません。

また、最近ではコスト競争が激しくなっており、投資信託でもETFとそこそこ張り合える水準のものも増えてきます。

但し、せっかく中長期で投資する訳です。一時の取得費用の高低ではなく、将来に大きな差が出る可能性があるファンド自体の運用効率やコストをきちんとチェックした上で選びたいところ。

ETFや投信の買い付けを行う前に、必ずチェックしておきたい8つのポイントをまとめてみます。

Contents

BloombergやYahoo!ファイナンスで確認できること

以下の項目は、Yahoo!FinaceやBloombergの検索画面で銘柄コードをたたけば簡単にチェックできる項目です。

純資産総額

ETFで運用している株式などの資産の時価総額です。これらの時価総額が大きければ大きいほど、多くのホルダーが背後にいます。

単純に設定日が早いだけ、ブランド力のある会社が運用しているだけかもしれませんが、それだけ多くの投資家に選ばれており、極端に悪い属性ではないはず。また、将来的に現金化するのも容易でしょうし、途中償還リスクもありません。

出来高

純資産総額の大きさだけではなく、直近の売買高の大きさも確認したい。設定日が浅いETFは純資産総額は大きくないですが、出来高が膨らんでいれば、今後は相応のキャッシュフローが期待できます。

特に資産残高とともにチャート上でフロー(推移)で見てみて、増加傾向にある方がベスト。

コスト(経費率)

中長期投資ならやはり経費率は大事。複利効果でわずかな差でも将来的に累積リターンに大きく影響します。勿論安かろう悪かろうにならないよう、他の項目と併せて確認すべきですが、経費率は低いほど良いです。

累積リターン

同じ指数を対象としたファンドでも、運用効率(運用の巧拙)やコストなどで累積リターンには差が生じます。

ETFの設定日の違いによって同じ区間を比べるのは難しいかもしれませんが、1年・5年・10年などの複数期間で比較してみましょう。

特に長期間のリターン比較ほど、何%も乖離が生じている可能性があります。勿論リターンが高いほど良いです。

乖離率

乖離率とはETFで運用している資産の時価と実際の市場価格との差です。

細かい要因を省けば、理論的には資産残高÷発行口数は市場価格と一致するはずですが、様々な要因によってETFの取引価格は乖離していることが多いです。

プレミアム(資産時価より取引価格の方が高い)状態よりもできるだけディスカウント(資産時価より取引価格の方が安い)のETFの方が良いんじゃね?と思いがちですが、必ずしもこの差が解消される訳ではないので、できるだけ乖離率が狭いETFを選びたいですね。

運用会社のファクトシート等で確認できること

以下の項目は運用会社のページで公表されているペーパーで確認できる場合が多いです。余裕があれば確認したい点。

トラッキングエラー

トラッキングエラーとは、対象とする指数とファンドのリターンのずれです。

ETFは基本的にはパッシブ運用なので、指数とほぼ同じ動きをしますが、100%資産に投資せずキャッシュも保有しています。また、運用経費もかかるので、指数とは必ずリターンにずれが生じます。

トラッキングエラーが小さいほど指数の模倣ができていると判断されるので、可能限り意図した運用ができているETFを選択しましょう。勿論これも将来的なリターンの大きさに影響してきます。

キャッシュ比率

ETFは一定キャッシュフローに備えてファンド内にキャッシュを一定程度保有しますが、このキャッシュの多寡はリターンに影響します。下落局面では指数よりもリターンが悪化しづらいですが、上昇局面では指数のリターンに劣後しやすくなります。

特に累積リターンの比較だけでは、下落局面に上場したETFの場合、現金比率の高いETFは相対パフォーマンスは良く見えがち。

特に中長期で株式のETFに投資するならできるだけ比率の小さなものが良いです。

決算頻度

ETFも決算時に分配金が発生します。中長期投資ならできるだけ決算頻度は少ないものを選びたい。

最低取引金額に満たない小口の分配金は手元に置いて置かざるを得ませんが、分配が多いETFほど再投資までのロスが大きく、中長期で見ると大きな差が出てきます。

私が重視している点は以上です。簡単にETFでインデックス投資といっても、単純に経費率の安さだけではなく、最低限上記項目は確認し、本当に投資価値のあるものを選びましょう。