SBI証券のページをふと覗いてみると、ROBO ETFなるものが宣伝されていました。

主にロボティクスやオートメーション、AI等に投資するETFで、近年これらの株のリターン上昇でETFのパフォーマンスも伸びており、外部資金流入も加わって純資産総額の伸びも著しいいようです。

私がETFに投資する際には、カントリーやセクター、スタイルは見ることは多いですが、理由は後述しますが、テーマ投資は考えたこともありませんでした。

が、こういうめちゃくちゃ胡散臭い感じのETFを分析するのは大好きです。

ETF概要を読んでみて非常に興味が湧いたので、今回のETF研究ではこのROBO ETFを深堀していきます。

Contents

ETFの概要

| ティッカー | ROBO |

| 銘柄名称 | ロボ・グローバル・ロボティクス&オートメーションETF |

| 運用会社 | ROBO Global |

| 経費率 | 0.95% |

| 特徴 | ロボット・オートメーション・AI関連企業に重点的に投資 |

このETFは上述の通り、ロボット・オートメーション・AI関連企業に重点的に投資するいわゆるテーマ型ETFです。

証券会社の紹介文の概要をまとめると、以下のような特徴を持ちます。

- 先進国・新興国併せて14ヶ国のロボット・オートメーション・AI関連企業を組み入れ

- 大型・中型・小型に分散投資

- 業界に特化した専門家が投資のユニバースを選定

と、成長性が期待できそうな上記の分野に集中して投資し、ユニバースの選定には技術分野の専門家が加わるようです。

個人的には業績の冴えない新興企業が決算発表で新規分野として知ってる言葉を並べたみたいな内容でゾクゾクします。

経費率は0.95%と成長性の高さを踏まえてなのか、比較的高い手数料水準が設定されています。

成長性が高いと思われる分野には、多くの資金や人が集まります。このETFもそうした成長性が高いと思われる上記分野に焦点を充てて運用を行っており、順調に資金が集まっています。

2013年10月の運用開始ですが、11月の時点でドル円110円換算でAUMは1,700億円ほどのボリューム。

運用は新興企業であるROBO Global社

運用会社のROBO Global社は、2013年に設立された新興企業です。

主たる事業として、ロボット・オートメーション・AI関連銘柄を中心としたインデックスの算出や、業界のリサーチ、上記業界へ投資するETFの運用を行っています。

運営企業の代表者は、元ヘッジファンド、銀行員、ポートフォリオマネジャー等、一般的な運用会社と変わりません。

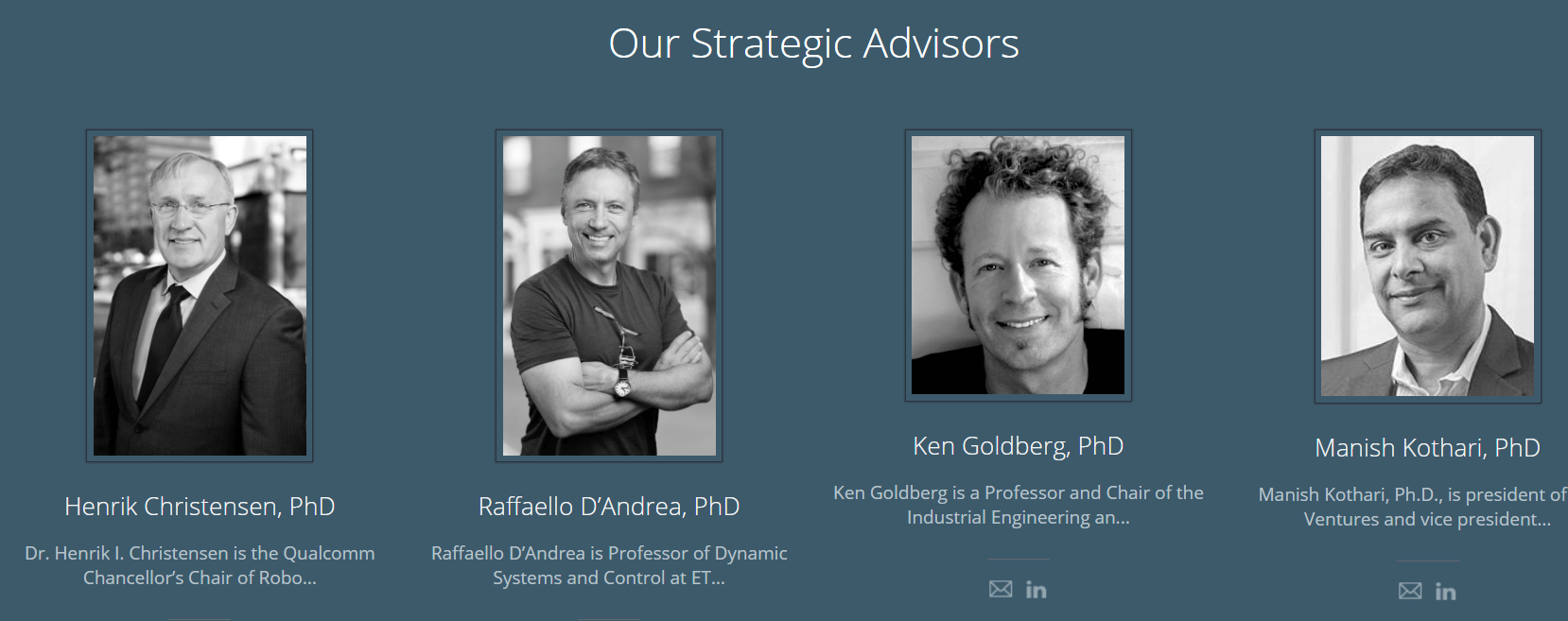

ただし、上記の業界に特化した運用会社として、関連企業の責任者や大学教授がアドバイザーを務めています。

アドバイザーのすごいひとたち

運用業界の競争が激化しており、特色があり差別化ができる運用会社でないと中々生き残っていけませんので、このようにIT企業幹部や大学教授等を登用して専門性を突き詰めるのは良いことだと思います。

とはいえ、私もこういった有名人が監督者やアドバイザーとして関わる仕事をしたことはありますが、皆さん本業で忙しい訳です。

名前を貸したり、会社の名前を背負って講演会等に出るだけで、実態は会社の「権威付け」なんてことも少なくありません。

主要な投資国・銘柄の構成は日米の関連企業が多い

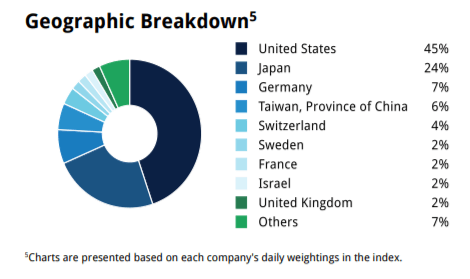

このETFはROBO Globalロボティクス&オートメーション指数にトラックするETFで、主な投資対象国は、米国や日本の比率が高いです。

日本株やドイツ株は中長期のパフォーマンスは全然良くないので、個人的には組入れ比率の高さが気になります。

※2018/10時点

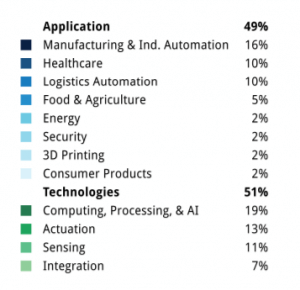

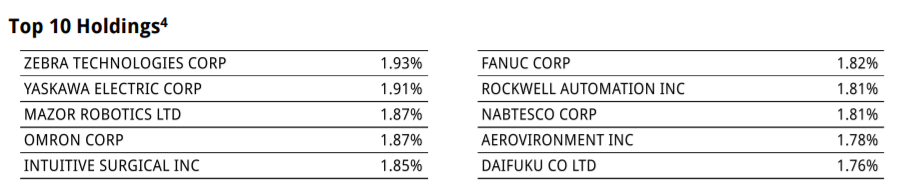

業種構成では、ロボット・オートメーション・AI等の関連業種を12のサブセクターに分けて管理し、以下のような割合で投資しています。

個別銘柄では、安川電機、オムロン、ファナック、ナブテスコ、ダイフクなど、日本でお馴染みの銘柄が上位に保有されています。

分散投資しすぎて、脈絡ないなというのが第一印象。

銘柄が多いほど、安定すると同時に特徴のないパフォーマンスになります。尖ったETFを作るなら、あまり銘柄は多くし過ぎない方が良いと思います。

ETFのパフォーマンスと所感

いかに洗練された運用体制や哲学等の凄さをアピールしても、こうした成長性が重視されるETFでは、パフォーマンスの高さで評価が決まります。

どれだけ金をかけても、パフォーマンスが糞であれば、継続的なETFの成長は望めません。非常にシンプルな評価基準ですが、最も達成が困難な基準だと思います。

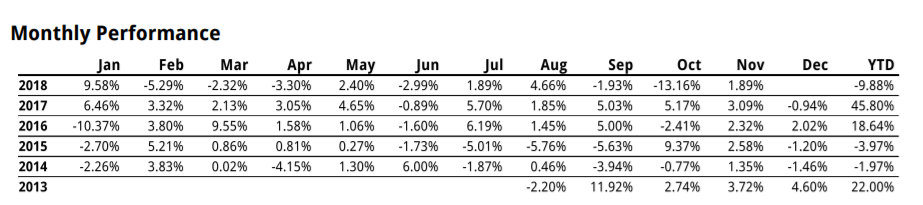

2013年以降のパフォーマンスを見てみると、2013年と2017年に大きく跳ねましたが、それ以外の年度は何とも言えない感じです。

これだけを見ても仕方がないので、主要な類似ETFと比べてみます。

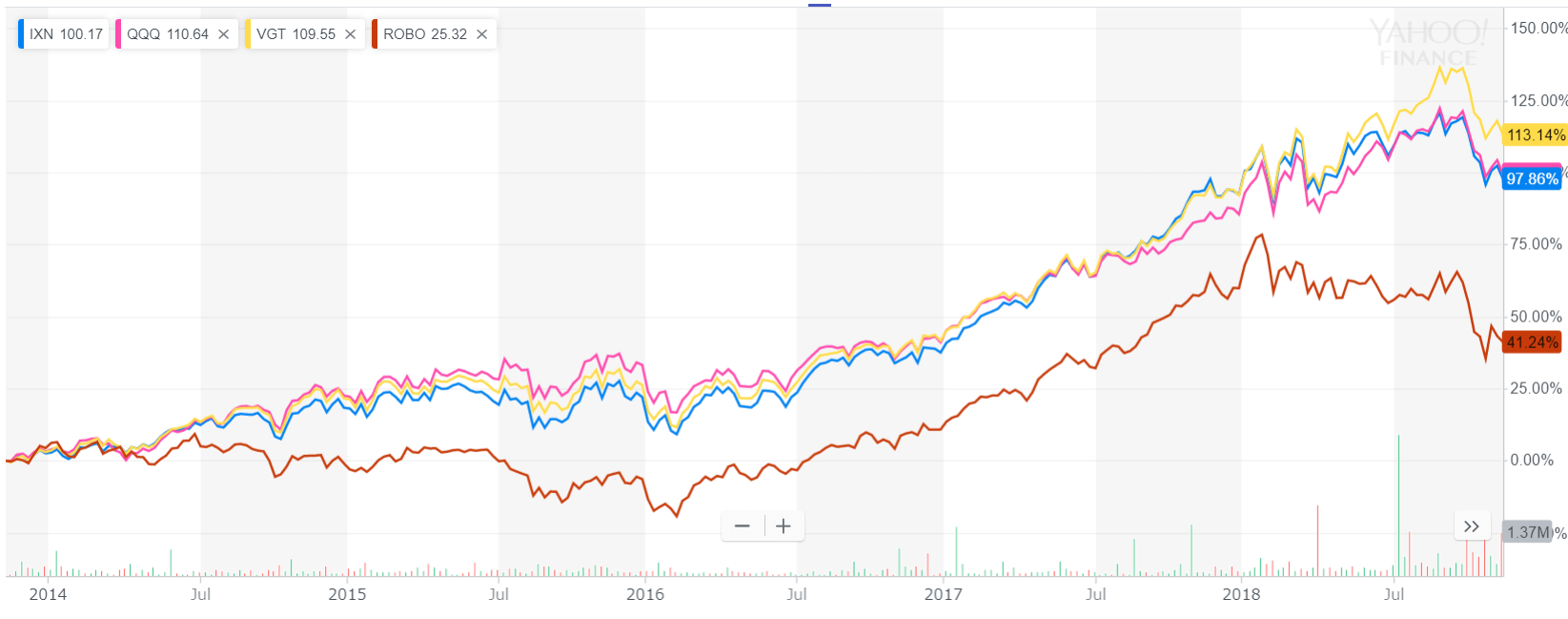

リターンは類似業種ETFにボロ負け

(茶)ROBO ETF(ピンク)QQQ:nasdaq100 ETF(黄)VGT:バンガード情報技術 (青)IXN:iSharesグローバルテックETF

3-4年で優劣を判断するのは酷かもしれませんが、こういうETFはこれが現実ですね。

近年の相場では、米国一人勝ちの傾向が強かったので、そもそも国別配分として米国以外の銘柄に配分すると大きく劣後する可能性が高まります。

ROBO ETFは、米国がおよそ半分。米国企業のみで構成されるnasdaq100に連動するQQQやバンガードの情報技術ETFであるVGTは当然として、米国の比率が8割のIXNにも大きく劣後しています。

株において米国以外への投資による国別配分の分散効果は最近は特に期待できません。基本的には先進国株式でも成長性の高い米国にベットすべきと考えます。

素晴らしく高尚に見えても、まずはパフォーマンスの検証を

ETF業界の競争激化でインデックス運用のパッシブでも安価に手堅いパフォーマンスを得られるようになっています。

運用会社やETFのページを見ると、かっこよく洗練されたページとなっており、何だか凄い感じがします。バックテストやパフォーマンスが良かった局面を取り上げて、いかにも儲かりそうなイメージを演出しています。

しかし、一度立ち止まってよく調べてみてください。このETFの場合、経費率は約1%ですが、100万円を預ければ毎年1万円、500万円なら毎年5万円ずつ抜かれています。

実際に同じ金額帯のガジェットやスマホを買う時に口コミや比較検証をする方は少なくないのではないでしょうか?投資でも同様です。

まずは、平均的な市場ベンチマークであるS&P500等と比べて見ると良いでしょう。アクティブ運用は高い確率でETFのパフォーマンスは劣後しており、買う気が失せること間違いなしです。

そもそもテーマ型投資はほとんど勝てない

このETFに限らないですが、AIやオートメーション等のテーマ型投資はお勧めできません。

短期ではモメンタムに乗って上昇するかもしれませんが、注目される頃には既に割高になっていることや、そのテーマが陳腐化すると途端にパフォーマンスが劣化するためです。

ROBO ETFの場合でも約100銘柄保有しています。仮にAIやオートメーションが成長性の高い分野だとしても、どこの企業が勝ち馬に乗るか正直分かりません。

これだけ国際分散投資し、3桁近い銘柄を保有すれば、傑出する銘柄もあるし、ダメな銘柄も出てきます。

結果として、ETF全体のパフォーマンスは手数料に見合わないものとなり、素直に安いインデックス運用のETFに投資していた方が賢明だったということになる確率は低くないと思います。

ということで、前述の理由からROBO ETFは買うべきではないでしょう。