2018年3月10日からSBI証券では米国株式・ETFの定期買付サービスを提供している。

従前よりこうしたサービスは日本株ではよく見られたが、外国株式や外国上場のETFで定期買付サービスを行っている証券会社はさほど多くない。

米国株式の投資妙味は、長期で見た時の右肩上がりの上昇だ。そのため、過去のような成長が今後も続くのであれば、定期的に米国株式に投資しておくことは、定期預金にお金を注ぎ込むより遥かに良い。

ちなみに、このETFによるいわゆるドルコスト平均法について、以下のような認識はないだろうか?

- 定期買付の頻度はどれくらいの間隔で行うのがベストなのか

- 手数料形態を考慮すると、毎月よりも一定程度貯めてから買い付けを行なう方がよいのではないか

こうした事実について主要ETFの価格を用いて正しい買い付け頻度・設定について確認した。

Contents

定期買付サービスの概要とSBI証券の売買手数料

まず、SBI証券が提供する米国株式・ETFの定期買付サービスの概要について簡単に触れておこう。

サービス概要

| サービス名称 | 米国株式・ETF定期買付サービス |

| サービス概要 | 指定した設定株数・金額をもとに定期的に株式・ETFを買い付ける |

| 取扱銘柄 | SBI証券で購入できる米国株式・ETF |

| 利用料 | 無料(売買委託手数料のみ) |

| 設定箇所 | 日付・曜日 |

| 決済方法 | 外貨・円貨決済 |

定期買付サービスは、投資家の指定する日付または曜日ごとに自動的に買い付けを行うサービスだ。投資信託の積立のように、買付余力がある限りは、好きなETFや米国株式を積立することができる。

このサービス自体の利用料はなく、買い付けの都度売買委託手数料のみかかるようになっている。

米国株式の売買委託手数料

なお、SBI証券では、米国株式の売買にかかる手数料は、以下の通りとなっている。

| 項目 | 値 |

| 料率 | 約定代金の0.45% |

| 下限手数料・上限手数料 | 1売買最低手数料5ドル、上限手数料は20ドル |

手数料形態は、マネックス証券・楽天証券ともに上記の手数料が設定されている。どれだけ小規模の売買でも5ドルかかり、どれだけ大規模な売買を行っても20ドル以上はかからない。

つまり、あまり小さな売買を重ねると手数料が割高になるため、一定程度のロットで売買した方が得する。

基準のラインとしては、5ドル÷0.45%で1111ドル、1回あたり12万円ほどの売買であれば手数料が割高にならず、20ドル÷0.45%で4444ドル、1回あたり50万円以上売買すれば手数料がお得になる。

小額売買による積立は、手数料分だけ損するのではないか?

米国株式の売買では、日本の個人投資家はこのような手数料形態で売買をする必要がある。

そのため、普通に考えれば例えば月4万円ぐらいの積立売買を毎月行うとすると、「毎月売買するよりも3か月に一度12万円ぐらいを1回で買う方が手数料が割高にならず、パフォーマンスが伸びるのではないか」と普通は考える。

本当にそうなのか?実際にこうした積立の頻度の影響を過去のETFの価格・配当データで検証した。

米国株式の主要ETFによる検証

シミュレーションの前提は以下の通りだ。

- VT(バンガード・トータル・ワールド・ストック)、VOO(バンガードS&P500ETF)、VYM(バンガード高配当株式ETF)

- 月末の前日に給与から4万円を買付代金としてチャージ

- 月末にその時点にあるキャッシュで購入できるだけ上記のETFを購入

- 分配金も上記の買付代金に充当して、再投資

- 手数料は上記に挙げたSBI証券ベースの金額を毎回の売買代金に含める

- 上記のサイクルを毎月、四半期、年ごとで確認

このシミュレーションでは、上記の米株ETFを月に4万円ぐらいずつ積立を行うなら、毎月・四半期ごと・年ごとどの頻度で購入する方が最も正しいのか確認したい。

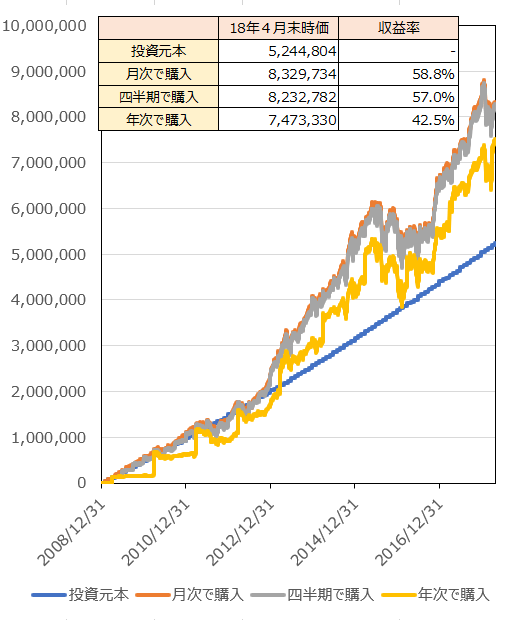

VTの買付シミュレーション(2009年1月以降)

データの関係上、VTは2009年より確認を行った。手数料のことを考えると、四半期に1度購入する方が最もパフォーマンスが高くなると思われたが、毎月購入する方法が+58.8%と最も高い収益率となった。

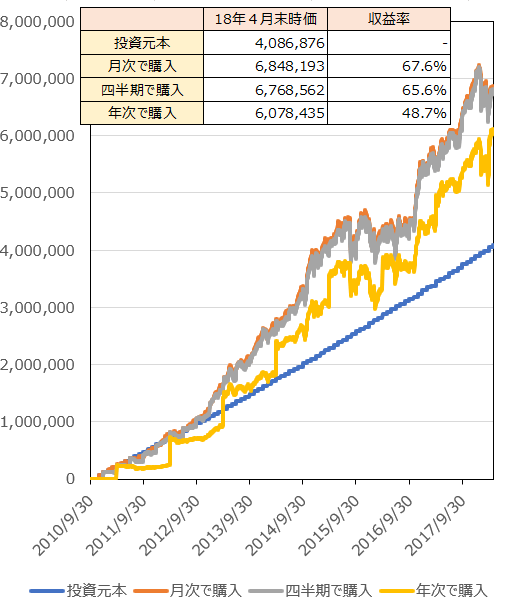

VOOの買付シミュレーション(2010年9月以降)

VOOは2010年以降で確認する。S&P500に投資するVOOでも、毎月購入する方が収益率+67.6%と四半期購入よりも2%以上パフォーマンスが上回った。

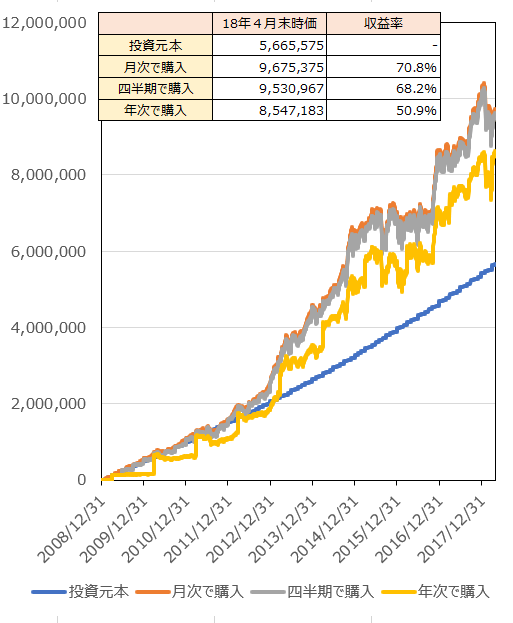

VYMの買付シミュレーション(2009年1月以降)

ここまでの流れ同様に、VYMでも毎月の購入が四半期ごとの購入よりも高いパフォーマンスとなった。

株価上昇が続く限り、早く買い付けた方がパフォーマンスは上がる

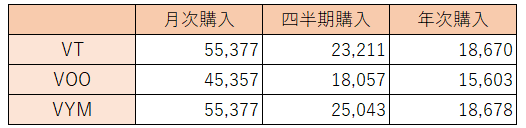

各々の売買シミュレーションにおける売買手数料の合計は以下の通りだ。

上記のように、確かに売買頻度を落として1回あたりの売買金額を大きくする方が手数料金額は安くなる。しかし、パフォーマンスはこうした手数料の多寡とは正反対の結果となった。

このような事象が生じる理由は、米国株式のように中長期で見た時に右肩上がりの上昇が続く場合、買付頻度を高めることでより安い価格でETFや株式を購入することができるためだ。

四半期・年次購入のように売買の頻度を遅らせると、確かに手数料は安くなる。しかし、その分ETFや米国株式の買い付けを行う時には、ETF・株式そのものの価格が上昇しており、結局同じ投資元本で購入できる株数が少なくなってしまう。

ETFや米国株式の積立サービスを利用している人の中には、売買手数料の上限・下限を気にして売買頻度を極端に落としている人もいると思われる。

しかし、米国株式はこうした上昇が今後も続くと予想するなら、売買にかかる手数料はそこまで気にせず、多少手数料が割高になったとしても月次で購入しても問題ない。

手数料が割高になったとしても、その分ETFや米国株式の買付価格で取り戻すことができる。定期買付サービスを設定する場合は、こうした点に注意しよう。