楽して儲けたい・・・!常に思い続ける。しかしそんな魔法のような方法は、まぁありません。

しかし、それに近い方法がある。それがインカム投資とストックビジネスでしょうか。インカム投資とは、有価証券などを保有することによる配当や貸付による金利収入等を指します。

一方、ストックビジネスとは、アフィリエイトやネットワークビジネス等の仕組みを作り、その仕組みに稼がせるビジネスです。最初に資金や労力をかけることであとは働かなくても入るシステムということで、不労所得の代表的な手法としてよく上げられます。

但し、後者のストック型ビジネスは、よくよく読んでいると定期的にメンテナンス等を要し、全然不労ではない!

長期で根気よくやればいけますよ♪なんてサラッと書いてあるんですが、特に会社員など時間がない人にとってはこんな根気よく継続的にやり続けるのは無理だろ!ふざけんな!なんてことも多い。

そこで改めて前者のインカム投資で典型的な高配当株式投資等を含め、どんなものがあるのか洗い出してみました。初期資本がいる場合が多いですが、かかる労力としては圧倒的に楽です。

時間をかけてこうしたインカム投資をちくちくと買い進めるのが、誰にでもできるアーリーリタイアの近道だと私は思います。

今回は無形資産の代表的なものを拾ってみます。

主な無形資産型投資

誰でも金さえあれば、簡単に手を出せる無形資産型投資。無形資産とは、ここでは有価証券やその他の権利等を指します。多くの場合、何らかの権利を有する証書を購入することで配当や金利収入を得ることができます。

こうした無形資産型投資の特徴には以下のような点があります。

- 小額から投資できる場合が多い

- 売買方法が定型化されており、手に入れるのに時間はかからない

- 電子化されており、人に会わなくても良い

- 保有期間の管理の手間が殆どなく、1人でもできる

- レバレッジをかけることができない場合が多く、資本が少ないとインカムの増加は遅い

売買方法小額から投資できるため、初心者でも気軽に投資開始できます。また、多くの場合において電子化されており、時間もかかりません。但し、こうした容易さの一方で借入など他人資本を使った投資ができないのがデメリットです。

代表的な投資対象には以下のようなものがあります。

- 高配当株式・REIT・ETF

- 毎月分配型投資信託

- 個人向国債・社債

- ソーシャルレンディング

- FX自動売買

高配当株式・REIT・ETF

| 項目 | 概要 |

| 必要資本 | ☆:1万円 ~ 小額から気軽に投資可能 |

| 難易度 | ☆ :先人のブログや業界紙など情報媒体が豊富 |

| メリット | ・買うだけで配当収入が得られ、気軽に売却可能。 ・利回りが増加する可能性がある。 |

| デメリット | ・有価証券の価値が値下がりする可能性がある。 ・インカムの上昇は非常に遅い。 |

インカム投資の王道といえば、やはり株式投資の配当収入でしょう。配当利回りの高い株式・REIT・ETF等がその対象です。

日本株であれば、1万円前後から投資できる銘柄も多く、インカム収入を獲得する難易度は最も低い。時間はかかりますが、中長期的に増配する株株に投資すれば、利回りも上昇します。

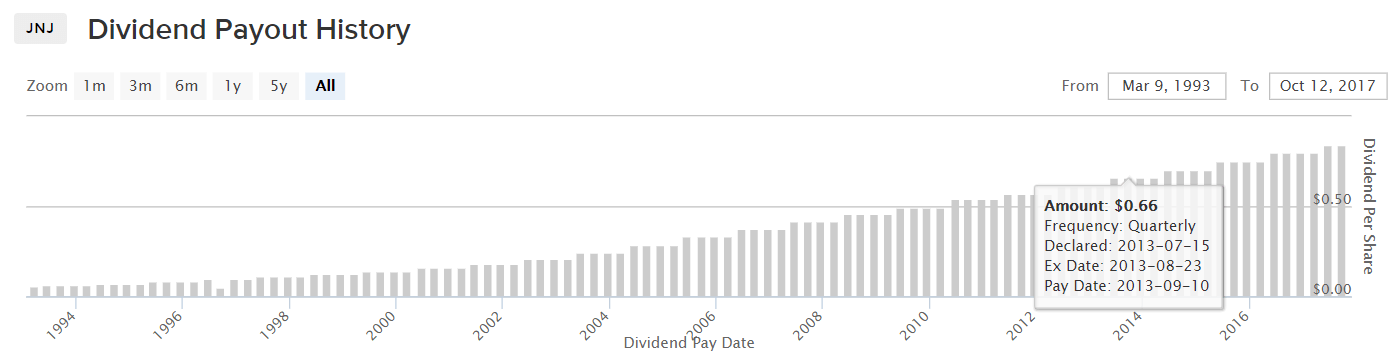

例えば、日本でもバンドエイドやリステリンでお馴染み、高配当株式の代名詞である米国株のジョンソン&ジョンソンの配当ヒストリーをみると御覧の通り。どんどん配当が増えていくんですね。

ジョンソン&ジョンソンの1株当たりの配当金額 (出所)Dividend.com

こうした配当目当ての投資であれば、多くの場合株価は非常に安定しており、普通の株式投資に比べれば資産が棄損するリスクも低い。但し、その分インカムの増加には時間を要し、資本が少なければインカムだけで食っていけるようになるには数年~数十年かかります。

おすすめのサービス利用先

- SBI証券:オンライン証券最大手。色々調べるのが面倒なら最大手の証券会社を使えばまず間違いない。私のメイン利用先。

毎月分配型投資信託

| 項目 | 概要 |

| 必要資本 | ☆:1万円 ~ 小額から気軽に投資可能 |

| 難易度 | ☆ :株式同様にオススメを探すのは難しくない |

| メリット | ・買うだけで配当収入が得られ、気軽に売却可能。 |

| デメリット | ・有価証券の価値が値下がりする可能性がある。 ・投入資本が殆ど増えない。 |

最大限にインカムを享受する方法として、毎月分配型の投資信託に投資する人も多いです。

なお、毎月分配型とは、毎月決算を行い一定の分配金を出す投資信託のことで、銀行や証券会社で購入できます。特に老後のシニアが資金運用しつつ、毎月の定期収入としてこうした投資信託を購入しているようです。

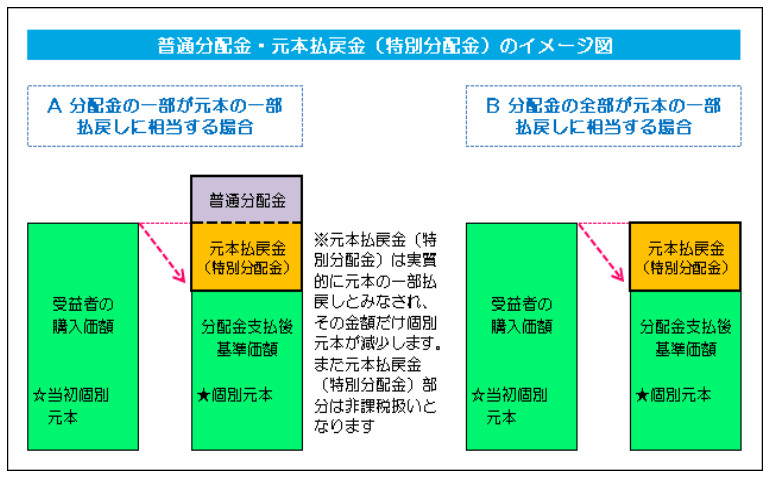

毎月分配型の投資信託は、投下資本を増やしつつ配当収入も得られるため、一見お得に見えます。しかし、運用がうまくいっていない場合でも「特別分配金」といって運用収益ではなく、投資元本から分配することもあるため、投資したお金がそのまま戻ってくるたこ足配当になりがち。

特別分配金のイメージ図(出所)日本証券業協会

この場合、利益が利益を生み出す複利効果が働きませんので、投資元本がいつまでも増えない可能性があります。

特に日本人には人気の毎月分配型投信ですが、利用するには銘柄選びに注意しましょう。

おすすめのサービス利用先

- SBI証券:投資信託の場合もSBI証券で十分でしょう。銀行からの入出金など、周辺サービスの利便性も高いです。

個人向け国債・社債

| 項目 | 概要 |

| 必要資本 | ☆:1万円 ~ 個人向け国債は額面1万円から |

| 難易度 | ☆☆ :社債の場合は、クレジットリスクの管理に注意 |

| メリット | ・買うだけで利子収入が得られ、気軽に売却可能。 |

| デメリット | ・有価証券の価値が値下がりする可能性がある。 ・インフレに弱い |

国債及び社債への投資も手堅いインカム収入の一つです。こうした借金証書への投資することで利子(クーポン)収入を継続的に得ることができます。

国債や社債は株式と比べると、値動きが穏やかなため、投資元本の棄損を避けたい投資家には最適です。但し、安全性の高い債券ほど利回りが低く、国債などは相当金額を投資しないと大した利子収入になりません。

また、債券の特性として、購入時点で今後のインカム収入が確定することから、物価が大きく上昇しお金の価値が低下するインフレ局面に弱いです。また、社債に関しては保有中は株式同様に個別企業の信用状況を定期的に確認しておく必要もあります。

足元の日本の状況では、物価の大幅な上昇はあまり想定されませんが、国債でも必ず安全な訳ではないことを理解しておきたいですね。

おすすめのサービス利用先

- SBI証券:債券購入もやはりSBI証券で十分。個人向け国債などは積極的にキャンペーンをやっており、お得。

ソーシャルレンディング

| 項目 | 概要 |

| 必要資本 | ☆:1万円 ~ 小額から気軽に投資可能 |

| 難易度 | ☆☆☆ :プロジェクトや事業者選びに注意が必要 |

| メリット | ・貸付を行ったタイミングからインカム収入が見込める。 ・利回りが高い。 |

| デメリット | ・投資先の実態が見えにくい。 ・貸し倒れや事業主の倒産等の信用リスク管理が難しい。 ・投資元本が長期で拘束される。 |

今は個人でも気軽にソーシャルレンディングの枠組みを利用することで、ネットから貸付を行うことができるようになりました。貸付期間中の利子がインカム収入になります。

ソーシャルレンディングのイメージ (出所)価格.com

ソーシャルレンディングは同じような資金貸付である公社債などと異なり、比較的小規模の事業者やプロジェクトに貸付をおこなうため、利回りは非常に高いです。貸付対象によりますが、5~10%前後の利回りも普通にあります。

但し、その分リスクも高く、貸倒れも公社債等に比べると高いのが特徴です。また、ソーシャルレンディングは、貸金業法上の理由から匿名組合契約で出資者及び出資先が明確にならないような仕組みとなっています。

つまり、公社債や株式への投資なら多くの場合において、投資先の情報が明確に開示されていますが、ソーシャルレンディングは投資先のイメージや概要だけで貸付先を選ぶので、よくわからないうちにリスクが高い投資を行っている可能性も。

加えて、満期までは投資元本の払い戻しができませんので、いくら利回りが高くとも小額かつ分散して利用するのが望ましいでしょう。

おすすめのサービス利用先

- maneo:ソーシャルレンディングの老舗で最大手で累計募集額もダントツ。企業向け貸付では貸し倒れ率0%なこともあり、比較的安全。

- SBIソーシャルレンディング:SBIグループ経営で事象者リスクが低い。また、募集実績も豊富で利回りは低めなものの、こちらも貸し倒れ率0%と安定しています。

FX自動売買

| 項目 | 概要 |

| 必要資本 | ☆☆☆:50万円 ~ レバレッジがかかるため、少し資本が必要 |

| 難易度 | ☆☆☆ :含み損を耐えられるリスク管理がやや難しい |

| メリット | ・景気や相場に関係なく一定の利幅を取れる可能性がある |

| デメリット | ・レバレッジの管理がやや難しい ・安全性を高めるために投入資本が相応に必要 ・良くも悪くも収入が安定しない |

FXは自分で売り買いを決める裁量取引が一般的ですが、FX会社のツールや他人の取引シグナルを用いて自動売買を行い、自動的に収入を得ることができます。純粋なインカム収入とは異なりますが、比較的近い形を再現することができます。

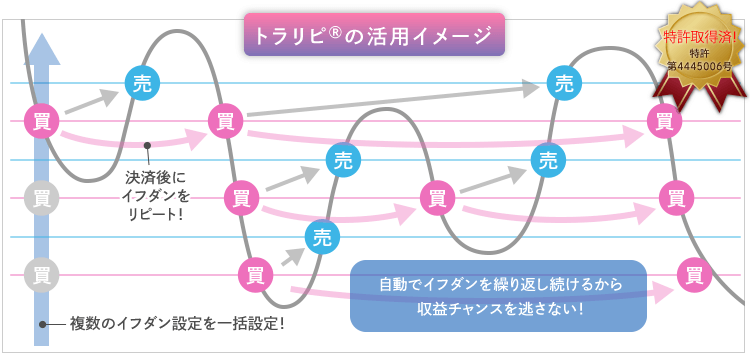

主にトラリピ等を使用して機械的に小ロットで一定幅の売り買い設定をして放置します。為替の価格変動により、小幅で何度も売り買いを行うため、1日に数百円程度収益が出来ます。

トラリピ(トラップリピートイフダン)のイメージ (出所)M2J

こうした売買はリスク管理がポイント。為替相場が逆方向に推移すれば延々と含み損を抱えるため、例えば過去の最高値・最安値まで進んでもポジションが耐えられるようリスク管理を徹底する必要があります。

但し、資本量が相応にあれば一切触る必要がないため、インカム収入と同様に扱えます。なお、当然ながら相場がポジションの方向と逆に推移した場合、基本的に投資元本である証拠金が動かせなくなる点には留意が必要です。

おすすめのサービス利用先

- マネースクウェアジャパン:元祖トラリピ提供先。スプレッドは厚いが、先輩トレーダーが設定方法を多く開示しており、すぐ模倣できる。

- アイネット証券:似た売買方法であるループイフダンが使える。スプレッドが低いため、中長期で投資するならこちらの方が良い。

本当に作業を要しない不労所得のうち、無形資産を対象とするインカム投資は以上の5つでしょうか。

改めて思いますが、なんらかの方法で何とか資本を貯めて、まずは上記の資産に少しずつ投資を行い、徐々に手元のキャッシュが溜まるスピードを早めていくことが中長期で安瀬に富裕になる第一歩でしょうね。