私が中長期投資を行う中で最も重視しているのが、「配当利回り」です。高い配当による安定的な値動きと再投資による福利効果を評価して、ちょこちょこと投資しています。

但し、個別の銘柄選別を行うパワーと時間もないので、ETFを使用していますが。勿論「企業の成長性」にベットして成功すれば、アマゾンやグーグルのように大成功する銘柄もありますが、こうした投資は選別眼を要し、外す可能性も高い。

投資資金の性格が、例えば子供の将来の学費や、老後資金の準備といった位置づけであれば、特に安定性は重視すべきだと思います。

さて、そうした安定性の高い企業の選別指標には、配当利回りや低ボラティリティ等がありますが、シンプルに質の高い企業に対する投資手段があります。それがクオリティ・インデックスを用いたETFや投信です。

クオリティ=企業の質というのは誰でも分かりそうですが、一体このクオリティ・インデックスは銘柄のどのような点を評価するのでしょうか。

Contents

クオリティ・インデックスでよく使われる判断指標

クオリティ・インデックスは質の高い企業に投資するわけですが、クオリティとはやや抽象的な表現です。

「利益成長の高い企業が質の高い企業だ」と言う人もいれば、「いやいや借金が無くて財務健全性の高い企業こそ質が高い」と思う人もいるかと。

一般的によく使われる指標

一般的によく使われているのは、以下の項目。確かにこうした指標で選んだ企業の銘柄は安定性がありそうですね。

- 収益性(ROEが高い)

- 利益の安定性(利益の変動率が低い)

- 負債自己資本比率(負債が少ない)

MSCIの定義

クオリティ自体に明確な定義はなく、様々なインデックスで色々な指標が用いられていますが、主に財務面に焦点を当てたファクターが多いですね。

有力インデックスプロバイダーのMSCIでは、以下のように定義しています。

- 収益性の高さ

- 利益の質

- 財務レバレッジ

- 資本成長率

- コーポレートガバナンス

(出所)MSCI

いかに手元の資本を効率よく使って利益を出しているか(ROE)、創出する利益に現金収入を伴っているか(アクルーアル)、事業経営をどれだけ自己資本で賄っているか(総資本/自己資本)、資本が対前年でどれほど伸びたか、コーポレートガバナンスが効いているか等です。

これらの指標のみで投資をしている人はそこまで多くはないとは思いますが、個人投資家にもよく用いられる指標が多いですね。

実際にクオリティファクターに投資したファンドのリターンは良いのか?

クオリティ指標が何たるかは漠然と分かりましたが、がちゃがちゃ言ってないで実際のリターンはどうなんだ?というのが気になると思いますので、実際に投資できるETFだとこんな感じ。一例を引っ張ってきてみました。

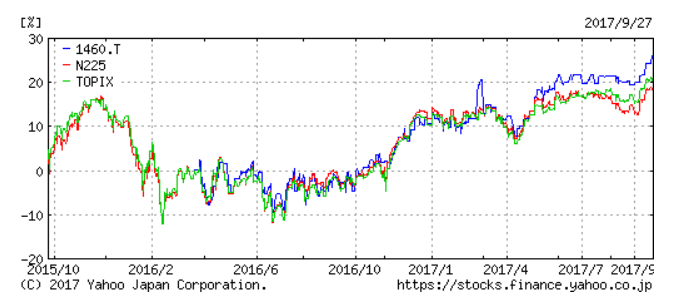

日本株ETF:MAXIS JAPAN クオリティ150上場投信(1460)

主に使用するファクターは、ROE・財務健全性・キャッシュフロー収益性・利益安定性の4つ。

2016年前半に上場し、TOPIXと対比したパフォーマンスは5%ぐらい上回っています。短い期間ですが、クオリティの高さがパフォーマンスの高さにもつながっていますね。

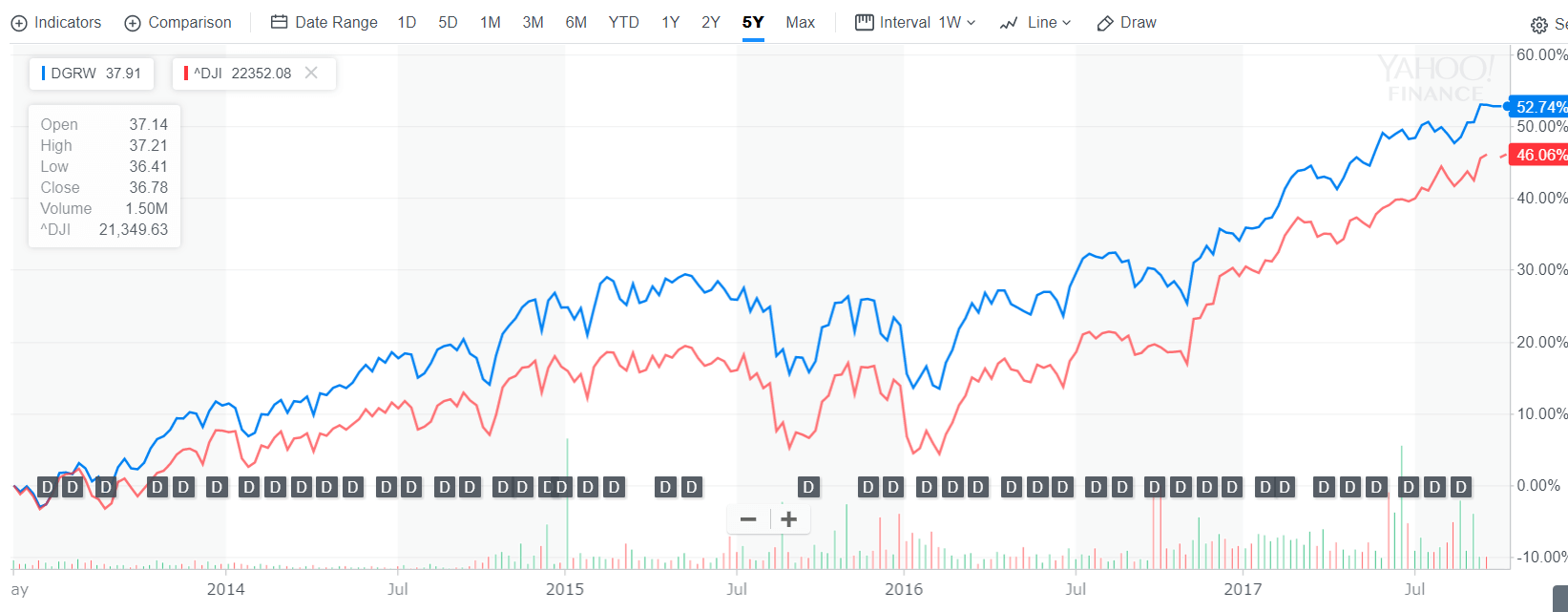

米国株ETF:ウィズダムツリー 米国株クオリティ配当成長ファンド(DGRW)

比較対象はダウ平均株価。使用ファクターは、予想増益率・株主資本利益率・資産利益率。

ダウ平均と比較すると、過去3~4年では累積6%ほどアウトパフォームしています。これもクオリティ指標が効いていますね。SBI証券などで取扱があります。

これらはあくまでたまたま引っ張ってきたファンドが優秀だったかもしれませんが、中長期的な有効性を示す検証もよく見られます。

クオリティ指標を使った投資も悪くないかもしれませんね。