最近不安定な相場が続いています。私の株のポジションもせっかく出ていた利益が殆ど消えてしまいました。中長期投資と分かっていても、気分は良くない。はぁ。

中長期なら配当収入などもあるのでどっしりと構えれば良いのですが、短期で収益を確保したい人も多いでしょう。

そんな短期目線かつ、相場下落局面でもしっかりと利益が出せる投資手段について、投資の基本と主な手段の特徴についてまとめてみます。

Contents

下落相場でも利益が出るのは、基本的に「売り」から入れる投資

下落相場は、資産の価値が下がり続ける局面ですので、資産を持ち続けるとマイナスリターンとなります。

しかし、相場が下落する前にその資産を売ってしまい、安くなった後に買い戻せば、「高い時に売った金額」と、「買い戻した時の金額」の差が利益になります。

買いから入る売買パターン

| 日付 | 買値・売値 | 利益 |

| 12/1 | 100円で購入 | – |

| 12/2 | 120円に値上がりしたので売却 | +20円の利益 |

| 12/3 | 90円に値下がりしたので購入 | 12/2に売り逃すと▲10円の損失 |

上記の場合では12/1に100円で購入したものを、120円で売却しています。この時点で利益の20円が発生していますが、結局これでは相場が上がらないと利益が出ません。

売りから入る売買パターン

| 日付 | 買値・売値 | 利益 |

| 12/1 | – | – |

| 12/2 | 120円の局面で空売り | – |

| 12/3 | 90円に値下がりしたので買い戻し | +30円の利益 |

しかし、このように売りから入ることで、相場が値下がりしても利益を得ることができます。

売りから入る時、つまり空売りをする場合は、人の株を借りてきて売り、値下がりした後に買い戻して返却します。

そのため、上記の表では12/1から12/3にかけての動きのように買い持ちした後に値下がりしてしまうリスクを回避することができます。

相場の下落局面で利益を上げるには、このような売りから入る投資が基本です。

売りから入るリスクとは、「値上がり」と「コスト」

一見簡単に見える売りから入る投資ですが、これには大きく2つのリスクがあります。それは「値上がりリスク」と「コスト」です。

値上がりリスクは上限がない

「値上がりリスク」とは、売りから入る場合、価格が下がれば利益が出ますが、価格が上昇するれば、割高に買い戻す必要があるため、損失が生じるリスクです。

よく言われることですが、100円の株を買ったリスクは0円まで下落することによるマイナスであり、下落幅は100円に限定されます。

しかし、値上がりは際限がないため、損失は理論上無限に膨らみます。これが売りから入る取引の最大のリスクです。

きちんとルールベースで損切りができるのなら、こうした話は絵空事に過ぎません。しかし、少しでも損切りを躊躇してしまう人は、大損を被ってしまう可能性があります。

売り取引には色々なコストがかかることがある

例えば、株式の売りから入る取引では、人から株を借りて売ります。

この売りから入る時に株を「借りる」行為には、コストがかかります。つまり、貸株料です。ただで貸してくれる訳ではありません。

売りのポジションを長期で保有すればするほど、貸株料が多くかかることになります。

そのため、売り取引は短期で行うことが大半です。これ以外にも手段によっては買いとは別の何らかのコストがかかる場合があり、長期で行う場合はこのような追加コストに注意する必要があります。

覚えておきたい下落局面でも儲かる主な投資手段

実際に売りから入る取引のリスクを確認したら、実際にどんな投資手段があるのか確認していきます。相場下落局面では、以下のような取引を行うことで利益を得ることができます。

- 株式の空売り

- 先物の売建

- ベア型ETFの買い持ち

- VIXETFの買い持ち

- 日本円ペアの売り持ち

- CFDの売りポジション

- コールオプションの売り、プットオプションの買い持ち

- 金ETFの買い持ち

買い持ち等ありますが、金を除けばいずれも何らかの形で売りから入る取引です。

株式の空売り

| 概要 | |

| 利点 |

|

| リスク |

|

株式の空売りは、上述の例で挙げたように証券会社を通じて株式を借って売り、相場が下落した後に買い戻すことで利益を上げる投資手法です。いわゆる空売りです。

仮に相場全体では上昇基調にあっても、個別の株式を売ることができるため、不祥事を起こした企業や業績の冴えない企業を狙って、売りを行うことができます。

個別企業の材料で利益を狙えるため、利益の獲得機会は多いです。しかし、みんながこぞって売りたがるような株式は株を借りる需要も多く、その分貸株料が高くなります。

短期で取引する分には問題ないですが、あまり株価が下落せずに長期で保有した場合、貸株料がエライことになる点がリスクです。

先物の売建

| 概要 | |

| 利点 |

|

| リスク |

|

将来のある時点と買った時点の差を差金決済する先物取引は指数を対象とした物が一般的で、日経平均株価やTOPIXといった相場全体が値下がりする局面で利益を上げることができます。

先物は証拠金取引のため、少ない資金で大きな金額の売り取引を行うことできます。また、売りポジションでも、日々の貸株料等はかからないため、長期で保有しても精神的に楽です。

しかし、例えば日経平均miniでも、今の株価が25,000円なら、単位は10,000なので250万円分の売り取引を行っているのと同じです。

すなわち先物の売建を保有している時に日経平均が1,000円上昇すれば、10万円の損失になります。

先物のような証拠金取引は、資金効率が良い分リスク管理が重要になります。

ベア型ETFの買い持ち

| 概要 | |

| 利点 |

|

| リスク |

|

ベア型ETFは日経平均やTOPIX等の指数と前日対比の動きが正反対になるようETFの中で先物売建等を用いてポジション取りされたETFです。

売り持ちしても、損失は購入時のETF価格に限定されるため、相場の値上がりによる損失リスクを回避することができるメリットがあります。

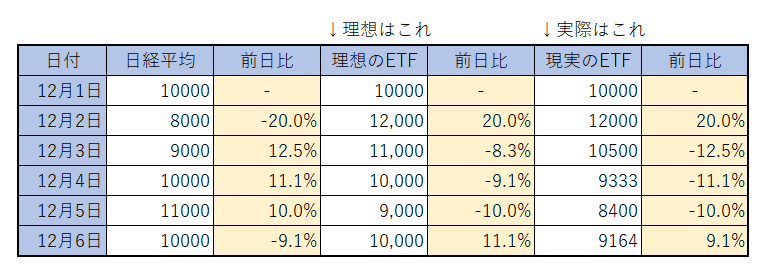

しかし、ベア型ETFには負の複利効果が働き、レンジ相場で長期で保有すると、資産価値が必ず逓減する側面があります(下記の例では、12/6には日経平均と比べ資産価値が減少している)。

■ベア型ETFの動きのイメージ(理想と現実)

完全な正反対を再現するのであれば、「変動幅が反対になるように設計」する必要がありますが、実際のETFは「変動率が反対になるように設計」されています。

このため、ベア型・インバース型のETFは長期保有するだけでリスクということに留意する必要があります。

VIX ETFの買い持ち

| 概要 | |

| 利点 |

|

| リスク |

|

VIX指数とは、恐怖指数とも呼ばれるリスクオフ局面を判断する時にしばしば使われる指数で、これを対象としたETFのうち、日本では1552 、米国ならVXX等が取引量が比較的あるETFになります。

このETFは、ETF内でVIX指数に連動する先物を保有しており、リスクオフ局面(≒相場下落局面)で指数が上昇することにより、先物価格が上がることで利益を獲得します。

VIXはリスクオフ材料が大きいほど短期的に急上昇する傾向があるため、短期間で莫大な利益を得られる可能性があります。

一方で、こちらのETFも長期保有には適しません。先物を組み込むETFは、運用期間中概ね3か月ごとにロールオーバー、簡単に言うと古い先物を売って、新しい先物を買い直します。

VIXの先物は、期先の方が受け渡しまでの期間が長く、将来の不確実性を織り込む分価格が高くなる傾向(コンタンゴ)があります。

そのため、継続的に古い先物を安く売って、新しい先物を高く買い直すことから、VIX指数の動きとは別に持ち続けるだけで減価圧力がかかり続けます。

このETFも短期勝負で結果が出ないときは、潔くポジションを切ることが大事です。

日本円ペアの売り持ち

| 概要 | |

| 利点 |

|

| リスク |

|

FX取引でも、相場が下落するようなリスクオフ局面で、買われやすい通貨を持つことで、短期的にキャピタルリターンを得ることができます。

日本円は有事の際の逃避通貨として、相場が下落する局面では買われやすい傾向があります。

日本円通貨ペア(例:GBP/JPY、AUD/JPY)の売りは、外貨を売って日本円を買うことを指します。相場下落局面では、日本円に資金が流入し、結果として日本円の価値が高まるため、利益が生じます。

また、FXは証拠金取引ですので、レバレッジによる資金効率の高さもメリットです。

しかし、日本円が買われ安いのは、相対的に経済や政治情勢の不安定な新興国通貨などのペアですが、これらの通貨の金利は非常に高い傾向があります。

こうした高金利通貨売り・日本円買いのポジションは下落相場ではキャピタルリターンは生じやすいものの、長期で保有すると伴うマイナススワップが大きくなります。

これらの売りポジションも短期で挑む必要がありますが、通貨の取引は相対ペアのみならず、対ドルとの相対感も関わってくるため、一方的な動きになり辛く、読みが難しいのがポイントです。

CFDの売りポジション

| 概要 | |

| 利点 |

|

| リスク |

|

CFDとは差金決済取引のことを指し、FX取引も為替レートを対象とした差金決済取引の1つです。ただし、CFDと表記される場合は、一般的に為替以外の株式や商品等を対象とした差金決済取引を表す時に使用されます。

GMOクリック証券の相対取引や、証券会社各社で扱われているくりっく株365等がこれに当たります。FX取引と同様に証拠金を差し入れて、株式や商品等の値動きによって利益を得ることができます。

株式指数以外にも様々な個別銘柄を対象に取引することが可能で、空売りよりも気軽に取引できます。また、売りポジションの場合は、応分の金利を受け取ることも可能です。

デメリットとしては、株式を対象としたCFDの場合、配当の支払いがあると売り手は応分の金額を支払う必要があります。

長期で保有する場合は、金利の受け取りと配当相当額の支払いの差分が保有コストになります。

コールオプションの売り、プットオプションの買い

| 概要 | |

| 利点 |

|

| リスク |

|

オプション取引は、特定の資産を一定の価格で買う権利と売る権利の取引です。買う権利がコールオプション、売る権利がプットオプションになります。

オプションの買い手は、コールオプションについては、日経平均株価等の対象資産が一定価格(行使価格)を上回ったら、割安に買えるため利益になります。また、プットの場合は、一定価格(行使価格)を下回ったら、割高に売れるため利益になります。

ただし、実際には対象資産の売買はせず、受け渡しは差金決済になります。

相場の下落局面では、対象資産の値上がりが実現しにくいため、コールオプションの売り手に回ることで、権利料を受け取ることで利益が取れます。また、大幅な下落が見込める場合は、プットオプションを買うことで大きな利益を狙えます。

リスクとしては、コールの売りは万が一相場が反転すれば、大きな損失を被る可能性があります。

また、プットの買いは損失は限定されていますが、相場が大きく動かない場合は、権利料だけ支払って終わることも少なくありません。

金ETFの買い持ち

| 概要 | |

| 利点 |

|

| リスク |

|

短期的なリスクオフでの下がり相場で買いから入っても利益が狙える資産としては、やはり金が強いと言えます。

昔から「有事の金」言われたように、何かあるとリスク回避のお金が金に流れて結果的に金の値段が上がるということは良くありました。

金のETFを買い持ちしておけば、こうした動きを享受することができます。

また、足元はややレンジの動きとなっていますが、もの凄く長い目でみれば、経済が成長してインフレ(≒お金の価値が下がる)する限り、相対的に金の値段は上がり続けます。

金のデメリットとしては、株と違い金の価値はお金との相対感でしかないということです。

つまり、例えば米国の中銀の金融政策によってお金の価値が上下すると相対的に金も大きく値が変動してしまい、短期的には下落局面でも金の価格が下がることも十分にありえます。

これまでの投資手段と違い、金の場合は長期目線で挑む必要があると言えます。

短期ならミニ先物かCFD、長期なら金がやりやすい

これら8つの投資手段のうち、短期で挑戦するならミニ先物かCFD、あてが外れてしまい長期になってしまっても貯金代わりとして耐えられるなら金のETFに投資するのが最もお手軽といえます。

S&P500や日経平均等の指数全体に対して売りポジションを取る場合は、ミニ先物の売建を行ってみると良いでしょう。

個別銘柄ベースで売り取引を行いたい場合は、GMOクリック証券が使えますし、CFDでも指数物ならSBI証券などでくりっく株365が簡単に取引できます。

冒頭でも言及したように、売り取引では逆に反発した時に想定外の損失となる可能性もありますので、最初は①証拠金を十分に積んでおくこと、②撤退水準を決めて、相場が反発してしまったら必ずルールに従って損切りしましょう。

それさえ厳守できれば、売り取引でも何にも怖くありません。